數字技術讓小微金融更接地氣

數字技術的運用打破了時空限制和信息壁壘,有望解決小微金融服務成本與收益不對稱的瓶頸。通過運用雲計算和大數據技術,基於對日常信息流的分析,商業銀行可以有效判斷客戶信用等級與水準,顯著提高風險識別能力和授信審批效率

淩晨4點多,北京大紅門批發市場就已經活躍起來了。為了讓商戶吃上早餐,個體商戶張永軍每天2點鐘起床、3點鐘出攤,5年共賣了100多萬張煎餅。像張永軍一樣勤勞的小微商家,中國有1億多;如果加上農村經營者,這個數字將超過3億。過去,他們要想從傳統銀行獲得貸款幾乎是奢望。

“從支付寶授權碼的數據看,從夜裏11點到淩晨4點,77.1%的小微企業經營者仍在營業,這非常了不起。”日前,在由中國中小企業協會和中國銀行業協會主辦、中國中小企業協會普惠金融促進工作委員會承辦的“中國普惠金融高峰論壇”上,浙江螞蟻小微金融服務集團股份有限公司副總裁、網商銀行副行長金曉龍説,小微企業和個體經營者是實體經濟的毛細血管,極大豐富、便利了人們的生活,值得金融機構用心服務。

論壇上,專家和業界代表紛紛就如何發展普惠金融、解決小微企業融資難融資貴問題發表了見解。

融資難是機制問題

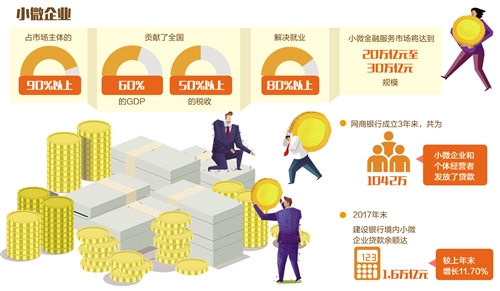

據統計,小微企業佔市場主體的90%以上,貢獻了全國60%的GDP和50%以上的稅收,解決了80%以上的就業。與此同時,小微企業存在規模較小、資本相對匱乏、管理不規範、經營較為粗放等問題,並且大多處在産業鏈下游,平均壽命不足3年。因此,銀行貸款意願不足,造成了小微企業融資難融資貴。

“小微企業最需要資本金注入,而我國資本市場等直接融資體系特別是股權融資渠道太薄弱。”原十二屆全國人大財經委副主任委員黃奇帆指出,2017年我國新增全社會融資90%左右是債權,股權融資只佔不到10%。

黃奇帆還指出,這些年,銀行表外業務、理財業務進入“影子銀行”的資金有30萬億元左右。近10來年冒出來一大批小貸、租賃、保理、擔保以及私募、信託等非銀行金融機構,由於缺少約束,其業務大量進入了“影子銀行”自我循環的圈內業務,致使小微企業等實體經濟融資受到擠壓。

“凡是長週期、大面積、反復出現的問題,往往是體制機制性問題。”中國互聯網金融協會會長李東榮説,當前小微企業發展缺信用、缺信息、缺抵押的根本癥結還沒有徹底解決,小微金融服務依然面臨成本高、風險大、供需不匹配、財務可持續性不強等全球共性問題。小微企業金融服務改革已經進入攻堅期和深水期。

我國也在努力擴大小微企業金融服務供給。中國國際經濟交流中心副理事長戴相龍介紹,目前我國普惠金融服務體系基本建立。國家政策性銀行和國有控股商業銀行分別設立了“三農事業部”“普惠金融部”,新設立一大批小型商業銀行。

技術助力“秒放貸”

“小微企業從傳統金融機構獲取貸款往往週期很長,因為需要準備諸多材料。網商銀行推出了‘310’服務模式,即3分鐘申請、1秒鐘放貸、0秒干預。”金曉龍説,網商銀行成立3年來,共為1042萬小微企業和個體經營者發放了貸款;2017年“雙11”期間,螞蟻金服就為天貓、淘寶的商家累計發放了超過1000億元貸款。

數據看似簡單,但背後的技術卻一點都不簡單。通過全面應用大數據、雲計算、生物識別、區塊鏈等新興技術,尤其是人工智能技術,螞蟻金服的作業成本、風險成本大幅降低。去年“雙11”期間,螞蟻金服的智慧客服已經佔到了98%以上。“傳統金融機構每做一筆小微貸款,綜合成本差不多要2000元,而我們只需要2.3元。”金曉龍説。

“數字技術有望破解小微企業金融服務難題,驅動普惠金融發展。”中國郵政儲蓄銀行股份有限公司董事會秘書杜春野認為,數字技術的運用打破了時空限制和信息壁壘,有望解決小微金融服務成本與收益不對稱的瓶頸。

“運用雲計算和大數據技術,基於對日常信息流的分析,商業銀行可以有效判斷客戶信用等級與水準,顯著提高風險識別能力和授信審批效率。”杜春野説。同時,客戶通過電腦、手機等終端工具,即可尋找所需要的金融資源,並完成金融交易,使小微金融服務無處不在、無時不在。

大行也做“小生意”

隨著“互聯網+”日益深入、新興金融科技不斷賦能,大型國有銀行也越來越重視過去不起眼的“小生意”——服務小微企業。

“過去,建行對於小微企業金融服務這個大市場是‘非不想、實不能’;如今,新興金融科技使大銀行從根本上具備了‘西瓜和芝麻一起撿’的能力。”中國建設銀行普惠金融事業部總經理張為忠説。

自2012年起,建行利用6萬多戶小微企業的數億條數據信息,創建信用風險評價模型,構建了區別於大型企業的信貸評價方式和流程,為客戶精準畫像。2017年末,建設銀行境內小微企業貸款餘額達1.6萬億元,較上年末增長11.70%。

杜春野介紹,目前郵儲銀行電子銀行客戶規模突破2.57億戶,其中手機銀行客戶達1.98億戶;上半年電子銀行交易筆數121.8億筆,交易金額同比增長33.9%。

黃奇帆認為,各類金融機構和互聯網金融企業要圍繞産業鏈形成金融服務體系,與時俱進順應“互聯網+”要求,充分利用大數據、雲計算、移動互聯網,通過挖掘客戶交易、結算、徵信、資産、行為等各維度數據,打造數字化普惠金融體系。

金曉龍表示,中國小微金融服務市場將達到20萬億元至30萬億元規模,“未來3年,網商銀行要和1000家金融機構共同為3000萬小微企業和小微客戶服務,也會全面開放技術能力。”(經濟日報·中國經濟網記者 杜 銘)

京公網安備 11040202120016號

京公網安備 11040202120016號