銀行卡價改新政落地 産業發展迎新契機

| 編輯: 李邵鵬 | 時間: 2016-09-21 10:16:40 | 來源: 人民日報 |

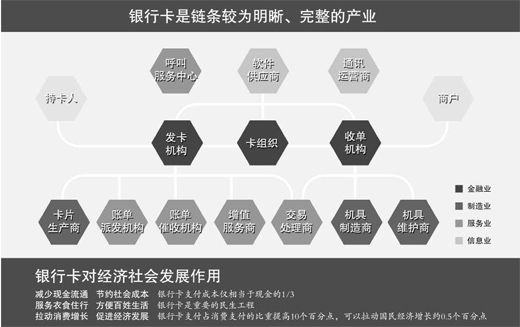

資料圖表

9月6日起,國家發改委、中國人民銀行聯合頒發的《關於完善銀行卡刷卡手續費定價機制的通知》開始執行,這意味著,對銀行卡手續費再一次作出全面調整,價改新政正式落地。

需要特別提示的是,銀行卡刷卡手續費不向持卡人收取,手續費是商戶和為其服務的收單機構之間結算的費用。商戶向提供收單服務的機構按彼此協議約定支付刷卡手續費,發卡銀行、銀聯按政府定價向收單機構收取服務與網絡費用。

手續費是商戶的成本,降價意味著降低商戶成本。對於新一次銀行卡手續費的價改,各方大都給予了正面回應。

銀行卡費率再探主要市場新低

價改以推進市場化改革和降費減負為導向

在此次銀行卡價改新政實施後,國家發改委新聞發言人于9月14日在月度例行新聞發佈會上,就完善銀行卡刷卡手續費定價機制情況進行回應。

為進一步降低商戶經營成本,擴大消費,促進我國銀行卡産業持續健康發展,今年3月,國家發改委、中國人民銀行印發通知,完善銀行卡刷卡手續費定價機制,較大幅度降低餐飲等商戶費率水準,預計每年可減少商戶支出約74億元。調整後的政策已于9月6日如期順利實施。

這次政策調整以推進市場化改革和降費減負為導向,主要內容包括:收單服務費由政府指導價改為實行市場調節價;發卡行服務費、網絡服務費由政府定價改為政府指導價、上限管理,取消商戶分類,區分借記卡、信用卡分別降低上限費率水準,並調整單筆交易收費封頂控制措施,對部分商戶實行費率優惠措施。

此次刷卡手續費政策調整,主要降低了商戶經營成本,不涉及向持卡消費者收費。實施後,競爭較為充分的收單環節服務費實行市場調節價,有利於發揮市場機製作用,保持費率水準合理穩定,促進收單機構不斷創新服務方式、提高服務品質;餐飲等商戶發卡行服務費、網絡服務費費率合計降低50%左右,百貨等行業商戶可降低20%左右;超市等商戶將通過實行優惠措施在改革過渡期內保持發卡行服務費、網絡服務費費率水準總體穩定。上述政策,降低了商戶成本,有利於改善商戶經營環境,拉動消費,並將對擴大銀行卡刷卡交易覆蓋範圍和交易規模,促進商貿流通和銀行卡産業健康發展發揮積極作用。

這次完善銀行卡刷卡手續費定價機制政策性強,調整內容多,涉及方面廣。為確保政策順利實施,國家發改委、中國人民銀行週密部署,各運營機構分工合作,按計劃完成了系統改造、聯調測試及商戶協議換簽等準備工作。下一步,還將會同有關部門,密切關注刷卡手續費新機制執行情況,督促、指導有關方面落實國家政策,充分發揮市場機製作用,保持刷卡手續費費率水準合理穩定。

發卡數量已經超過56.58億張

系列價改促進産業飛速發展

根據中國人民銀行公佈的最新支付運行報告,截至2016年一季度末,全國銀行卡在用發卡數量已經超過56.58億張,人均持卡約4.15張,其中,人均持有信用卡0.30張。同期,銀行卡聯網特約商戶超過1670萬戶,POS機具超過2354萬台,ATM機88.98萬台。商戶、POS機具、ATM機數量分別是銀聯成立前2001年的111.3倍、108.2倍和18.9倍。

2002年中國銀聯成立前,我國的中國銀行卡支付滲透率僅有4.68%,而據人民銀行最新發佈的《2016年第一季度支付體系運行總體情況》,目前銀行卡滲透率已經達到48.35%。而據實證研究得到的數據顯示,我國銀行卡支付滲透率每上升10%,能直接提升GDP0.5%。

銀行卡的快速發展,與一系列的價改有關。2002年至今,銀行卡歷經三度價改,都促進了産業的飛速發展。

中國的銀行卡手續費率最早是參照國際組織定價,手續費率為2%,定價較高。為降低費率,早在本輪手續費價改之前,2003年和2013年已經先後兩次對銀行卡刷卡手續費進行了分類定價和分類降價,並創造了全球主要市場銀行卡低費率的紀錄。

本次價改之前所執行的價格方案是2013年2月25日,國家發改委和中國人民銀行發佈的刷卡手續費執行方案,根據不同行業類別對商戶按照不同費率的刷卡手續費進行收取,其中餐飲行業最高,達到1.25%,部分公益類商戶則進行全額減免。相較美國2%—3%的手續費率,港澳臺1.5—2%的費率以及日韓1.5%—3%的刷卡費率,0—1.25%的費率遠遠低於海外市場平均水準。

然而由於行業間價差仍然較大,一方面以餐飲為代表的高費率行業降價呼聲依舊持續。另一方面,各類商戶在不同MCC碼(行業費率)之間套取價差的違規行為屢禁不止。

2014年11月,國務院辦公廳在《關於促進內貿流通健康發展的若干意見》中提出,要“儘快完善銀行卡刷卡手續費定價機制,取消刷卡手續費行業分類,進一步從總體上降低餐飲業刷卡手續費支出”,並要求國家發改委、中國人民銀行于2014年底前啟動相關工作。

2014年12月,國家發改委和中國人民銀行啟動新一輪的價格調整工作。經監管部門、行業協會、銀聯、商業銀行及非金機構在內的産業各方多輪討論、反復溝通,歷時16個月,確立了“借貸分離、取消行業分類”的總體方向及具體標準。

今年3月18日,《國家發展改革委中國人民銀行關於完善銀行卡刷卡手續費定價機制的通知》正式發佈。

此次價改新政的核心要義在於三點:一是發卡行服務費、銀行卡清算機構的網絡服務費由政府定價改為實行政府指導價、上限管理,收單服務費由政府指導價改為市場調節價;二是發卡行服務費實行借貸差別定價,即“借貸分離”,銀聯網絡服務費向發卡、收單機構雙向收取;三是總體上取消商戶行業分類定價,告別了“MCC”時代,但對超市、大型倉儲式賣場、水電煤氣繳費、加油、交通運輸售票商戶,按照“費率水準保持總體穩定”原則確定優惠費率,優惠期2年;對非營利性醫療機構、教育機構、社會福利機構、養老及慈善機構,實行發卡行服務費和網絡服務費全額減免。

讓價格結構與成本結構相關

找到各方利益的平衡點

上海交通大學經管學院教授陳宏民分析,這次定價機制改革對産業各方實現了互惠共贏:“對商戶而言,總體費率得到了較大幅度下降,改善了其經營環境;對發卡行、收單機構和轉接清算機構而言,讓價格結構與成本結構相關,是一種合理回歸。”

中國支付清算協會副秘書長亢林表示,這次銀行卡刷卡手續費調整有利於改善商戶的經營環境,降低商戶的經營成本,促進流通、擴大消費,為民提供一些服務便利,對市場的影響是非常巨大的。

專家還認為,新政對於借貸記卡區別定價的規定有著積極意義。中國社會科學院金融研究所所長助理楊濤指出,對借記卡、貸記卡交易的發卡行服務費做出不同政策安排,充分考慮兩類銀行卡交易成本構成、業務風險特徵等方面存在差異,有利於調動商業銀行積極性,推廣信用卡,拓展信用消費業務。

多位第三方支付人士認為,新政明確了收單端市場化定價的原則,將使得支付行業競爭進一步加劇,行業或面臨重新洗牌。新政也有助於推動第三方支付機構加速業務的創新和商業模式升級。

中國銀行卡手續費的價改走的是降價路線,但是,也未必越低越好。中國政法大學教授王衛國認為,商戶希望費率降低再降低,是人之常情。但如果一方利益最大化超過了各方利益的平衡點,就可能導致“兩敗俱傷”的結果。

中國人民大學重陽研究院客座研究員董希淼提出了“預期管理”的概念。他以為,從價格水準來看,我國刷卡費率水準遠低於國外,已沒有下降空間,應該向市場傳遞正確的預期,不能以費率高低作為單純的評價標準。

《我愛卡》主編董崢説,不希望看到有一天,刷卡手續費到了“降無所降”的時候,銀行和收單機構失去了改善收單市場環境的動力,銀行卡市場也就失去了發展的動力。

楊濤表示,任何改革都難以滿足所有人的利益,應積極協助提出意見的商戶,協助其適應市場化機制帶來的新挑戰,並且依託平臺産業鏈的合作,努力為其提供更多支持和保障,這也是價改後應該關注的。

新聞推薦

- 習近平強調 進一步形成大保護大開放高品質發展新格局 奮力譜寫西部大開發新篇章2024-04-24

- 中國航天日丨“嫦娥”攬月記2024-04-24

- 2024年聯合國中文日暨中央廣播電視總臺第四屆海外影像節成功舉辦2024-04-24

- 葉光富、李聰、李廣蘇 神十八航天員乘組確定!2024-04-24

- 商務部相關負責人談中葡論壇第六屆部長級會議成果2024-04-24

- 美國炒作“中國電動汽車威脅論”分幾步?揭開事實真相2024-04-24