- 券商市場化並購或將持續

中信證券收購廣州證券,有助於彌補中信證券在華南區域的業務短板,也有利於廣州證券補齊經營狀況不佳的短板。在券商行業整體不景氣的背景下,行業集中度有望進一步提升,預計未來此類並購重組會持續。

12月24日晚間,中信證券公告稱,公司正在籌劃發行股份購買資産事項,擬發行股份收購廣州證券100%股權。

市場人士認為,對於中信證券來説,此次並購有助於彌補其在華南區域的業務短板,搶佔粵港澳大灣區發展先機;對於廣州證券來説,也有利於補齊經營狀況不佳的短板。同時,此次並購凸顯出行業強者恒強、弱者恒弱的態勢,並購重組有望成為券商大投行業務發展的新亮點,市場化並購或將進一步持續。

二者各取所需

具體來看,中信證券和廣州證券雙方意向性合作協議的主要內容和主要條款包括:甲方(中信證券)擬合併重組標的資産,即以通過發行股份購買資産的方式獲得標的資産100%股權,並將標的資産重組為一家甲方旗下的全資子公司。乙方(廣州證券)有意向將標的資産按上述方式與甲方進行合併重組。雙方將對交易整體方案、交易價格、發行股份數量、發行價格等具體細節進一步協商,並在雙方正式簽署的發行股份購買資産協議中約定。

中信證券表示,由於本次交易涉及滬深兩家上市公司、兩家證券公司之間的資産重組,且交易對方觸發重大資産出售,構成重大無先例事項,經申請,公司股票自2018年12月25日開市時起停牌,力爭在不超過5個交易日的時間內復牌。

在廣發證券非銀金融陳福團隊看來,中信證券擬收購廣州證券100%股權,有助於彌補該公司在華南區域的業務短板。廣州證券營業部主要在華南,中信證券有機會借此一舉快速補足業務短板、豐富業務資源。

據了解,近年來,廣州證券搶抓發展戰略機遇,深耕“珠三角”地區,整合資源服務國家戰略和地區發展,積極參與粵港澳大灣區建設。“中信證券完成收購後或將持續受益於大灣區發展帶來的金融需求、政策優惠等,收購完成後有望推動中信證券在大灣區的佈局再下一城。”中銀國際證券分析師王維逸表示。

對於廣州證券來説,將有利於彌補其經營狀況不佳的短板。數據顯示,近兩年來,廣州證券經營狀況不佳,尤其2018年下半年以來一直處於虧損狀態。2018年1月至11月,廣州證券實現營業收入11.88億元,凈利潤則為虧損1.19億元,截至11月底凈資産110億元;廣州證券2016年總資産、凈資産、凈利潤分別為405億元、111億元、9.27億元;2017年總資産、凈資産、凈利潤分別為403億元、112億元、1.9億元。

市場人士表示,當前,中小券商經營壓力漸大,行業日益呈現頭部化格局,廣州證券與中信證券合作産生的效益,可能高於其自主經營。同時,該並購也符合監管當局做大做強頭部券商、打造有國際影響力投行的監管思路,未來不排除還有類似事件出現。

行業表現不佳

今年以來,受A股行情表現不佳等因素影響,券商行業整體不景氣,業績下滑明顯,以中信證券、國泰君安、廣發證券為代表的頭部券商,雖然業績不如去年,但營業收入和凈利潤表現均差強人意;一些中小券商則經營不善,甚至出現了虧損。

“目前來看,券商行業市場增量有限,沒有那麼多新業務可做,存量市場競爭不斷加劇,‘頭部效應’‘強者恒強、弱者恒弱’等特徵更為明顯。”川財證券研究所非銀團隊負責人楊歐雯表示。

從上市券商三季度凈利潤數據看,排名第一到第十名的依次為中信證券、國泰君安、華泰證券、廣發證券、海通證券、申萬宏源、招商證券、中信建投、國信證券和中國銀河,凈利潤分別為76.83億元、57.50億元、45.93億元、43.15億元、40.92億元、33.75億元、30.69億元、21.98億元、19.38億元和19.04億元。

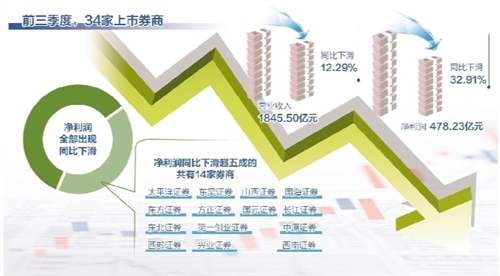

但是,34家上市券商凈利潤全部出現同比下滑。凈利潤同比下滑超五成的共有14家券商,分別是太平洋證券、東吳證券、山西證券、國海證券、東方證券、方正證券、國元證券、長江證券、東北證券、第一創業證券、中原證券、西部證券、興業證券和西南證券。其中太平洋證券的凈利潤下滑279.15%,成為34家券商中唯一虧損的券商。

整體來看,前三季度34家券商營收約1845.50億元,同比下滑12.29%;凈利潤約478.23億元,同比下滑32.91%。

北京師範大學經濟與工商管理學院教授李銳表示,上市券商三季報表現不佳,主要在於前三季度受宏觀經濟等因素影響,A股走勢不佳,加之去杠桿、去通道加快,IPO審核趨嚴,兩市成交額同比下降,股權質押風險依然存在等因素疊加所致。

國海證券相關負責人表示,2018年前三季度,一級市場股權融資業務節奏放緩,二級市場股票走勢持續回落,兩市成交額同比下降幅度較大。受股票市場持續下跌、成交額萎縮、股權融資規模減少等市場因素及報告期內公司部分業務受限的不利影響,公司投行、自營、經紀等業務收入同比下降,整體業績下滑。

從行業整體看,中國證券業協會統計顯示,前三季度131家證券公司當期實現營業收入1893.31億元,當期實現凈利潤496.55億元,105家公司實現盈利,26家出現虧損。

集中度將提升

上一次轟動資本市場的券商行業整合事件還是2014年申銀萬國證券收購宏源證券。2015年1月26日,隨著申萬宏源正式在深交所掛牌,這樁規模較大的券商並購案正式落地,申萬宏源也成為業界“巨無霸”,躋身券商前十梯隊。

在王維逸看來,並購重組有望成為券商大投行業務發展的新亮點。監管部門統計顯示,2018年1月至9月,全市場發生上市公司並購重組近3000單,同比增長69.5%,已超去年全年總數,交易金額近1.8萬億元,同比增長46.3%,接近去年全年水準。在宏觀經濟結構調整、供給側結構性改革的大環境下,並購重組規則持續鬆綁,隨著基礎性制度的完善,預計2019年並購重組業務的數量與規模以及在投行業務中的比重有望進一步提升,成為券商大投行業務發展的新亮點。

東吳證券非銀團隊表示,我國券商行業格局較為分散,近年來隨著行業供給側結構性改革,傳統業務集中度提升,創新業務龍頭效應推動大券商市佔率向上、ROE(凈資産收益率)穩固,行業龍頭化趨勢顯現。本次中信證券收購廣州證券,印證了行業龍頭化趨勢,行業集中度將進一步提升,預計未來此類並購重組也會進一步持續。(記者 溫濟聰)