為復工復産注入金融活水

數據來源:人民銀行、國開行 製圖:汪哲平

運用結構性工具精準施策,保持流動性合理充裕,引導整體利率下行……新冠肺炎疫情發生以來,貨幣政策一系列應對措施靈活適度,全力支持疫情防控和經濟社會發展。

把專項再貸款用在“刀刃”上,精準支持重點保供企業

1月31日,人民銀行宣佈,將向9家主要全國性銀行和10個重點省市的地方法人銀行,提供3000億元低成本專項再貸款資金,向重要醫用、生活物資生産企業提供優惠利率的信貸支持。如今,這一政策的出臺已滿月,專項再貸款落地跑出了“加速度”。

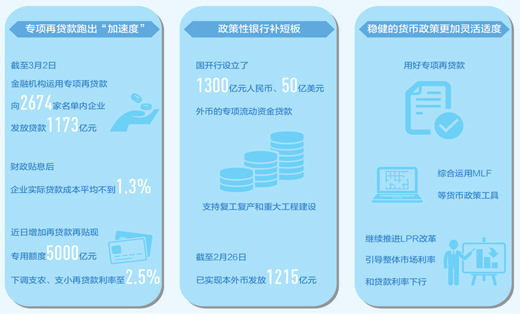

截至3月2日,金融機構運用專項再貸款向2674家名單內企業發放貸款1173億元。財政貼息後,企業實際貸款成本平均不到1.3%。

專項再貸款落地有多快?

不到一個月時間,人民銀行已發放專項再貸款超1800億元,有力支持了銀行向保供企業發放貸款。

濟生醫用器材有限責任公司是四川省自貢市唯一一家生産醫用口罩的企業,也在全省第一批19家重點醫用物品和生活物資企業名單中。疫情發生以來,企業加班加點生産,但受資金限制導致原材料和生産設備短缺,産能無法提升。

得知這一情況後,農業銀行自貢分行在人民銀行自貢中心支行指導下,迅速開啟中小企業金融服務“綠色通道”,2月7日,成功向這家企業發放專項再貸款支持的優惠利率貸款100萬元。從盡職調查到發放貸款僅用了33個小時。目前該企業已將資金投入原材料採購中,口罩産能很快將增至日産10萬個。

特事特辦,急事急辦。人民銀行武漢分行積極支持重要醫用物資設備製造企業增産保供,指導銀行為企業授信開闢“綠色通道”,開展線上審批授信;人民銀行廣州分行加強部門協同,支持銀行簡化審批環節,結合金融機構實際情況,採用信用方式發放專項再貸款。

“金融機構要主動對接疫情防控重點保障企業融資需求,在審核貸款的同時,指導企業及時向省級發展改革、工業和信息化部門申請納入名單。金融機構拿到企業名單之後,原則上1天,最長2天,要將貸款發放到位。”人民銀行副行長劉國強説。

專項再貸款是救急的錢,既享受優惠利率,又有財政貼息,如何把錢花在“刀刃”上?

保障資金精準投放,嚴格執行名單制、加強貸後管理等,是普遍採取的方式。人民銀行上海總部加大對12家專項再貸款承接行的指導,堅持重點企業名單制管理,堅持合格貸款標準,堅持合理定價;人民銀行杭州中心支行及時制定下發浙江省支持防疫專項再貸款實施細則,及時落實金融機構日報機制,建立通報制度,強化督查考核。

“專項再貸款資金必須運用於重點企業防控疫情需要的生産經營活動,不得用於重點企業的一般性資金需求,資金封閉使用。專項再貸款發放採取‘先貸後借’的報銷制,保證資金投向更為精準。”劉國強説。

專項再貸款在“量”和“價”上保證名單內的保供企業有足夠的資金恢復産能,與此同時,一些更注重普惠的貨幣政策也陸續推出。近日,人民銀行表示,在前期已設立3000億元專項再貸款的基礎上,增加再貸款再貼現專用額度5000億元,同時下調支農、支小再貸款利率0.25個百分點至2.5%。

“前期的專項再貸款實行企業名單制管理,嚴格限定資金用途,這是為了保證在抗擊疫情的關鍵時期,低成本資金第一時間精準流向重點保供企業。近期增加的再貸款再貼現額度是普惠性的,對符合條件的企業採取市場化方式支持,支農、支小再貸款利率的下調可以更好發揮再貸款資金的激勵撬動作用。”劉國強説。

政策性銀行在逆週期調節、支持補短板上發揮積極作用

浙江石油化工有限公司4000萬噸/年煉化一體化項目是浙江單體一次性投資最大的項目。受疫情影響,浙石化成品油、石化産品等需求萎縮,銷售壓力增加,二期項目的建設進度也受到影響。

國家開發銀行積極響應企業需求,在依法合規、風險可控的基礎上,迅速完成合同簽訂、貸款發放工作,2月19日向該項目提供專項貸款1.5億美元和5億元人民幣,並通過降低貸款利率向企業讓利超過1000萬元。

“政策性銀行在逆週期調節、支持補短板方面發揮著積極作用,要通過增加信貸總量投放、提供專項信貸額度、發放優惠利率貸款,支持中小微企業復工復産。”劉國強説。

——推進重大工程建設。

為支持企業復工復産和重大工程建設,國開行專門設立了1300億元人民幣、50億美元外幣的專項流動資金貸款,簡化前期程式,開闢“綠色通道”,將審批權限下放至分行,確保專項貸款及時有效滿足企業所需。截至2月26日,國開行專項流動資金貸款實現本外幣發放1215億元。

——支持春耕備耕等農業生産。

農發行積極支持各類農業企業、家庭農場、農民合作社進行春耕生産,加大對各類糧食收儲、流通、加工企業的支持力度,促進農民增産增收,保證糧食産量基本穩定。截至2月29日,全行共發放支持春耕備耕貸款140億元。今年以來,農發行已累計投放生豬貸款43.38億元,其中通過疫情防控應急業務通道發放貸款22.65億元。

人民銀行有關負責人表示,下一步,央行會支持3家政策性銀行繼續發揮更大作用,支持國家開發銀行對製造業企業,支持進出口銀行對外貿企業,支持農業發展銀行對生豬生産全産業鏈企業擴大融資支持。

把支持實體經濟恢復發展放到更加突出的位置

貨幣政策是應對突發事件衝擊、穩定經濟增長的重要手段。統籌疫情防控和經濟社會發展,穩健的貨幣政策如何更加靈活適度?

2月3日和4日,人民銀行累計開展1.7萬億元逆回購操作投放資金,對維護節後開市初期市場流動性和金融市場平穩運行發揮了關鍵作用,近期通過自然到期已全部收回短期流動性,保持了市場流動性合理充裕。同時,公開市場操作逆回購和中期借貸便利(MLF)操作中標利率先後均下降10個基點,2月20日,1年期和5年期以上貸款市場報價利率(LPR)分別下降10個和5個基點,帶動市場整體利率下行。

劉國強説,作為主要經濟體中少數實施常態化貨幣政策的國家,中國的貨幣政策空間仍然十分充足,工具箱也有足夠的儲備。

“下一步,穩健的貨幣政策要更加注重靈活適度,把支持實體經濟恢復發展放到更加突出的位置。繼續用好再貸款再貼現政策,向中小銀行傾斜。綜合運用公開市場操作、MLF等貨幣政策工具,擇機實施普惠金融定向降準釋放長期流動性。繼續推進LPR改革,引導整體市場利率和貸款利率下行。”劉國強説。

貨幣政策如何繼續支持企業復工復産?劉國強説,要增加再貸款再貼現的額度,分類引導各類銀行對小微企業復工復産發放優惠利率貸款。引導金融機構加大對小微企業信貸支持力度,鼓勵銀行採取多種方式補充資本,探索創新銀行補充資本的工具,提升銀行整體信貸投放能力,進一步促進實體經濟發展。

“疫情發生以來,不少企業受到不同程度的衝擊。在這種情況下,金融監管部門應在保持不良貸款認定標準不變的情況下,階段性地適度提高銀行尤其是中小銀行的不良貸款率容忍度,適當放寬小微企業貸款考核要求。”國家金融與發展實驗室特聘研究員董希淼説。

董希淼建議,監管部門和商業銀行應在考核中進一步細化並落實好容錯糾錯和盡職免責等措施,努力創造“願貸”“敢貸”的良好氛圍,提高首貸率和續貸率,為各地復工復産、春耕備耕等提供更好的金融服務。