去年人民幣貸款首超10萬億

| 編輯: 左妍冰 | 時間: 2016-01-18 09:47:56 | 來源: 經濟參考報 |

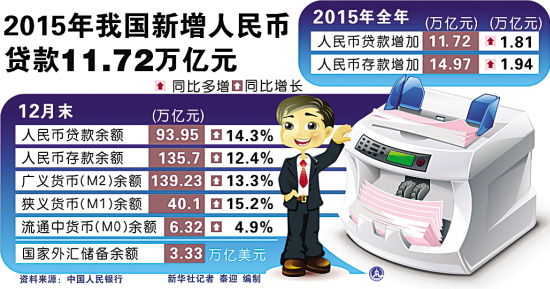

根據央行最新公佈的數據,2015年全年的社會融資規模增量為15.41萬億元,比2014年減少4675億元,但高於最近五年來的平均水準。與此同時,全年人民幣貸款增加11.72萬億元,同比多增1.81萬億元,而外幣貸款餘額8303億美元,同比下降5.8%。2015年全年人民幣貸款增量首次超過10萬億元,並創下歷史新高。而截至12月末,廣義貨幣M2餘額139.23萬億元,同比增長13.3%。

2015年社會融資規模的結構變化非常明顯,即對實體經濟的人民幣貸款和直接融資大幅增加,而對實體經濟的外幣貸款和表外融資減少較多。數據顯示,2015年對實體經濟發放的人民幣貸款增加11.3萬億元,為歷史最高水準;2015年對實體經濟發放的外幣貸款折合人民幣減少6427億元,比2014年少增7662億元;2015年非金融企業境內債券和股票合計融資3.7萬億元,比2014年多8324億元,佔同期社會融資規模增量的24.0%,佔比創歷史最高水準。

招商銀行資産管理部高級分析師劉東亮表示,2015年全年對實體經濟發放的貸款增加較多,人民幣信貸佔社融比重顯著提升,顯示寬鬆貨幣政策對信貸的刺激作用正在顯現,同時央行將表外融資壓回表內的政策效果也較顯著,表外融資風險得到初步控制。值得注意的是,外幣貸款的減少也對提升人民幣信貸佔比帶來較大幫助。

劉東亮還分析稱,雖然企業戶中長期貸款3.54萬億元,較2014年的3.83萬億元出現減少,但同期企業債券和股票融資放量,企業中長期貸款、債券、股票融資三者合計7.24萬億元,較2014年的6.7萬億元仍有明顯增加。這種變化一方面表明實體經濟對中長期資金的需求並沒有顯著下降,有利於未來實體經濟企穩,另一方面表明在貸款利率下降較慢,而同期債券利率快速下行的背景下,實體經濟中長期融資向債券、股票轉化的特徵明顯,預計2016年直接融資佔比會進一步上升。

中國人民銀行調查統計司司長盛松成表示,分階段看,上半年社會融資規模增量為8.78萬億元,比2014年同期少1.48萬億元;下半年為6.63萬億元,比2014年同期多1.01萬億元,這説明去年下半年金融對實體經濟的支持力度在加大。“考慮到地方政府債務置換等因素,實際投放的社會融資規模增量還要多一些。”他説。

而展望2016年,業內人士表示,央行將繼續實施穩中略寬的貨幣政策來提高金融對實體經濟的支持力度。

“我們預期人民銀行或再調低存款準備金率4次,每次50個基點,以及減息2次,每次25個基點。人民銀行亦將繼續採取包括抵押補充貸款、中期借貸便利、常備借貸便利等定向數量型工具來降低實體經濟融資成本。我們預期今年M2增長約為13.0%,新增人民幣貸款或為10萬億人民幣,社會融資規模約15萬億人民幣。” 恒生銀行高級經濟師姚少華表示。

央行最新公佈的數據顯示,2015年12月,央行口徑人民幣外匯佔款下降7082億元,創歷史最大降幅。外匯佔款的大幅下降與當月外匯儲備的大幅縮減一致,主要反映預期人民幣貶值下,部分資本外流。1月15日,央行公告稱,已經對9家金融機構開展中期借貸便利操作共1000億元,期限6個月,利率3.25%。不過,市場人士仍然預期央行近期可能會實施降準操作。中國銀行國際金融研究所高級研究員周景彤在接受媒體採訪時表示,外匯佔款大幅減少,其他條件不變,社會流動性趨於緊張,再考慮到穩增長的需要,這就使降準的概率大大增加。

新聞推薦

- 習近平春節前夕慰問部隊 向全體人民解放軍指戰員武警部隊官兵軍隊文職人員預備役人員和民兵致以新春祝福2026-02-13

- 王毅:做到“五個共同”,深化中匈友誼,拓展互利合作2026-02-13

- 外交部:“倚外謀獨”是蚍蜉撼樹 註定失敗2026-02-13

- 全球看春晚!總臺“春晚序曲”俄羅斯專場活動在莫斯科舉行2026-02-13

- 國際銳評丨從“圍觀”到“融入”,感知馬年春節裏的中國文化密碼2026-02-13

- “兩岸一家親 真情助企行”——2026年迎新春臺企特色産品展銷會開展2026-02-13