玉淵譚天丨美元退潮:近30年來全球央行黃金持有量首次超過美債

| 編輯: 母曼曄 | 時間: 2025-11-10 11:49:28 | 來源: 玉淵譚天 |

這幾天在觀察黃金市場變化時,譚主注意到一個現象。

具體怎麼講呢?可以從一組數據著眼:

美元在各國央行儲備中的佔比,出現了下滑趨勢。與此同時,黃金卻被越來越多國家重新配置。

根據最新統計,自1996年以來,黃金首次在各國央行儲備中的佔比超過了美債。

美元資産似乎已經不是各國央行的穩健配置。

如果從價格角度看,也能看到類似的傾向。

儘管短期波動較多,但從年初到現在,金價整體是上漲的:從每克614元上漲到900元以上,漲幅近50%。如果把時間軸再拉長,如今的金價已相較十年前上漲約300%。

為什麼在這個時點,黃金又被各國央行看重?為什麼每當談起黃金,總會自然與美元關聯?

譚主嘗試從幾個現象中,找找這個問題的線索。

各國央行對黃金需求在上漲

今年黃金價格大幅上漲是多種因素推動的結果,各種風險事件疊加,避險情緒上升,加之美聯儲降息,投機情緒上漲。

但在這些短期波動之外,還有一層原因——黃金的需求結構正在發生變化。

黃金的總供給通常波動不大。在供給穩定的前提下,價格波動的原因之一在於央行的儲備需求。

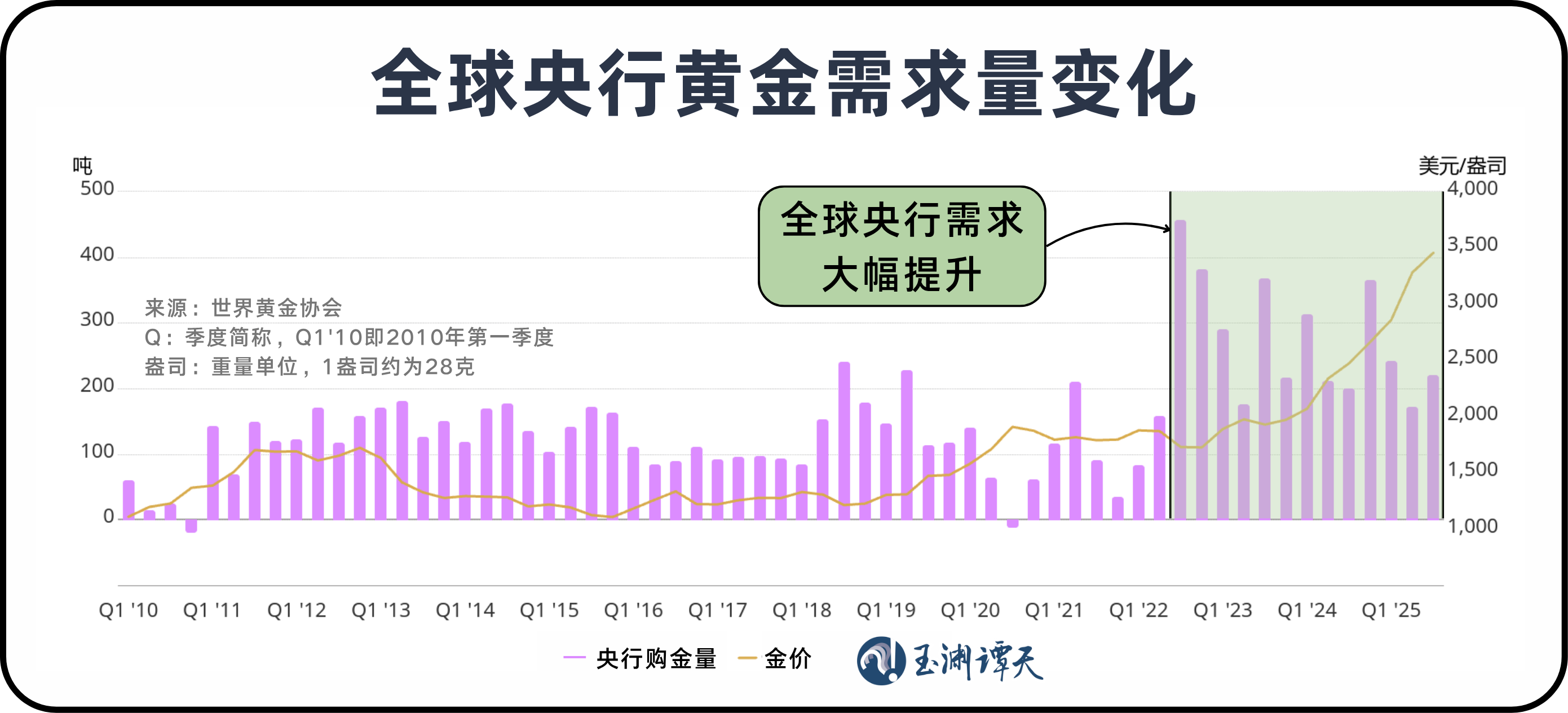

黃金價格開始出現明顯變化是在2022年末。

那一年,全球地緣政治風險指數飆升至近20年來最高點。美國利用其美元優勢,不斷升級金融制裁,被制裁的國家和企業數量創下1990年來新高。

也正是在那時,各國央行開始集中增持黃金。2022年第四季度,全球央行購金量達417噸,創下2011年來新高。

此後,央行依然保持購金勢頭。

以2022年為分界點,此前三年間黃金價格的漲幅大約只是18%,此後三年間,金價高出一倍多。央行大規模集中購金,金價水漲船高。

如今,金價基本是歷史最高水準。儘管如此,在接受世界黃金協會調查的央行中,仍有高達95%的央行認為,未來一年全球央行的黃金儲備將會增加。這個比例為近六年之最。

那麼各國央行為何要做這筆買賣?

東方金誠研究發展部的瞿瑞告訴譚主,關鍵在於全球儲備安全的共識被打破了。

2022年,烏克蘭危機升級,美國聯合部分國家,對其他國家實施全方位、高強度的金融與經濟制裁。比方説美國財政部外國資産控制辦公室,就始終保持著高壓制裁態勢。

這場行動讓全球央行真切意識到,美元儲備也可能被“武器化”,徹底打破了美元作為國際儲備資産“安全性”的默認共識。

黃金作為非主權、無對手方風險的實物資産,成為降低美元儲備風險的必然選擇。

如果外匯儲備結構太過依賴美元,那就註定只能圍繞美元運轉。這樣的結構甚至會進一步影響到本國經濟政策的選擇。當一國的政策選擇被另一國政策高度牽制時,是非常不利的。

換句話説,哪怕用高成本換黃金,也要在當下調整外匯儲備結構。這也讓黃金價格不斷上升。

新興經濟體是購入黃金的主力軍

金價上漲的原因,其實也不只是各國央行出於規避貨幣風險的考慮。

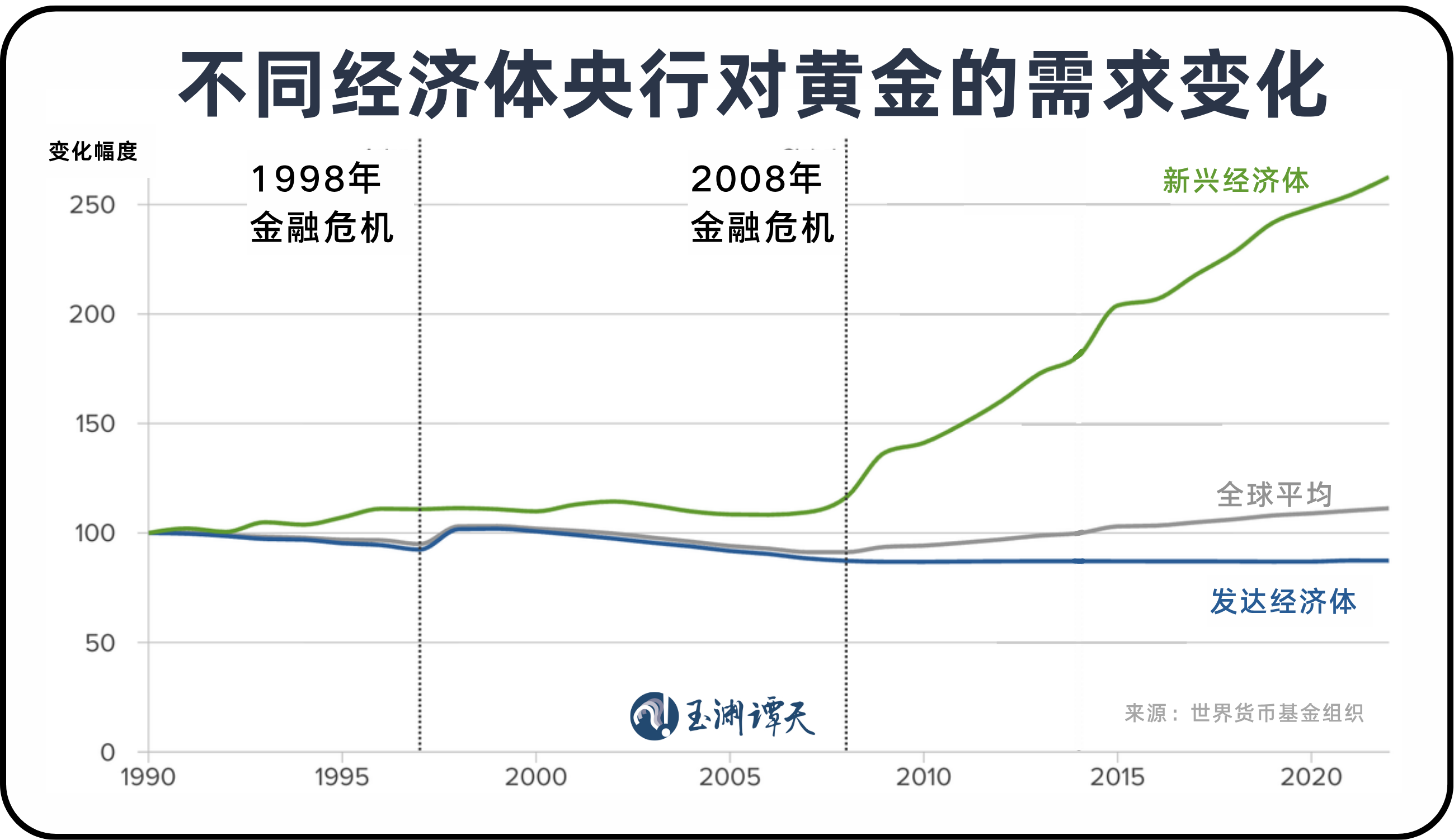

譚主想分享另一個趨勢:新興經濟體的央行已經成為購金的主要力量。自從2008年金融危機後,新興經濟體購金意願顯著提升。

中國社科院世經政所的楊子榮與譚主分享,儲備資産選擇的分化,反映出背後的政治邏輯。

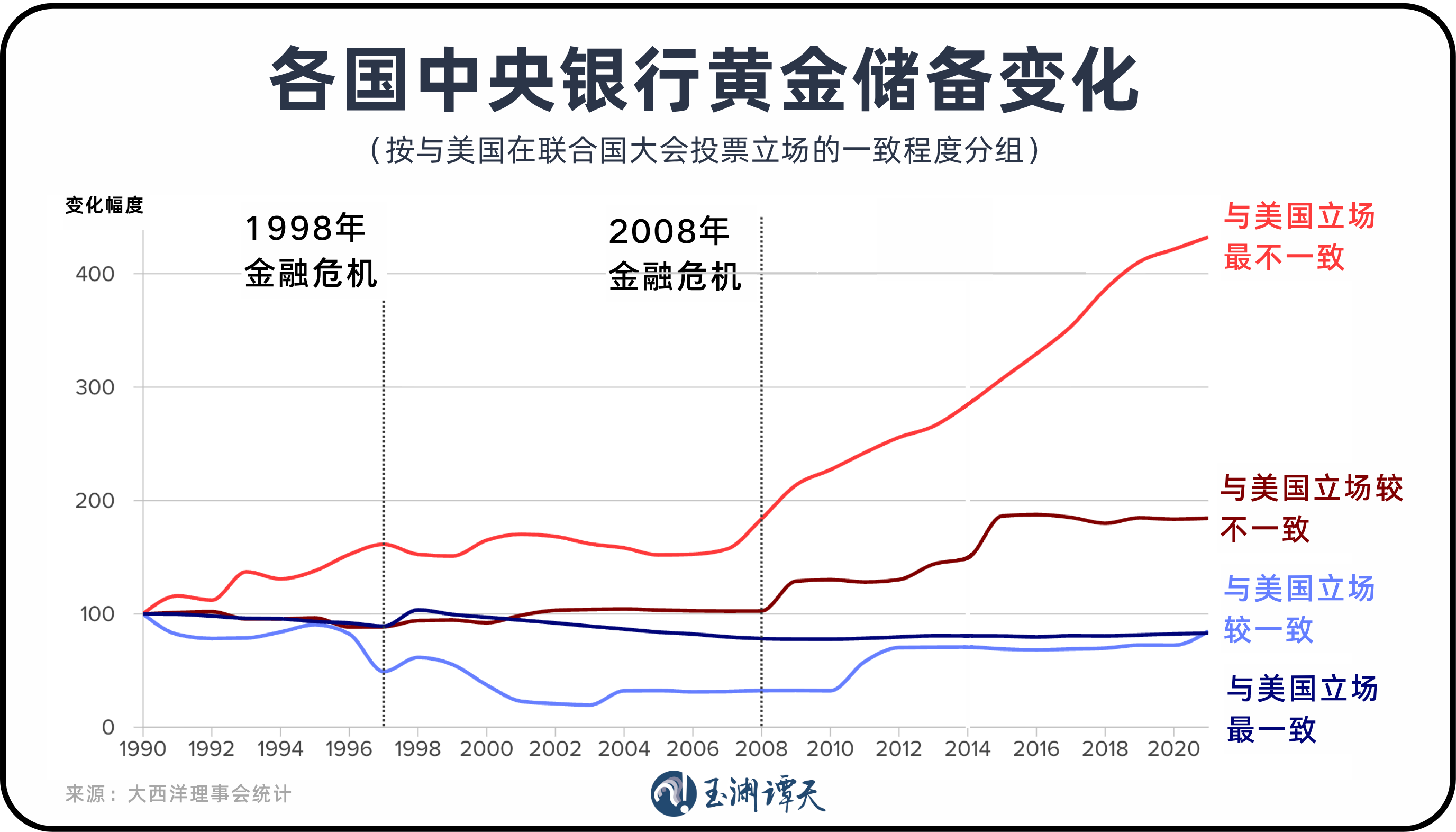

大西洋理事會就給出了一個判斷,與美國政治距離越遠的國家,購金意願往往越強。

原因也很清晰。與美國關係緊張的國家,對美元主導的金融體系信任度較低,尤其在美國頻繁動用金融制裁手段後,美元資産所承載的“地緣政治風險”在上升。

在這種背景下,出於地緣政治考慮,黃金就成了更可依賴的儲備選項。

從增量來看,按各國與美國政治距離程度進行分組,除個別國家外,其他國家自2008年以來都增加了黃金儲備。

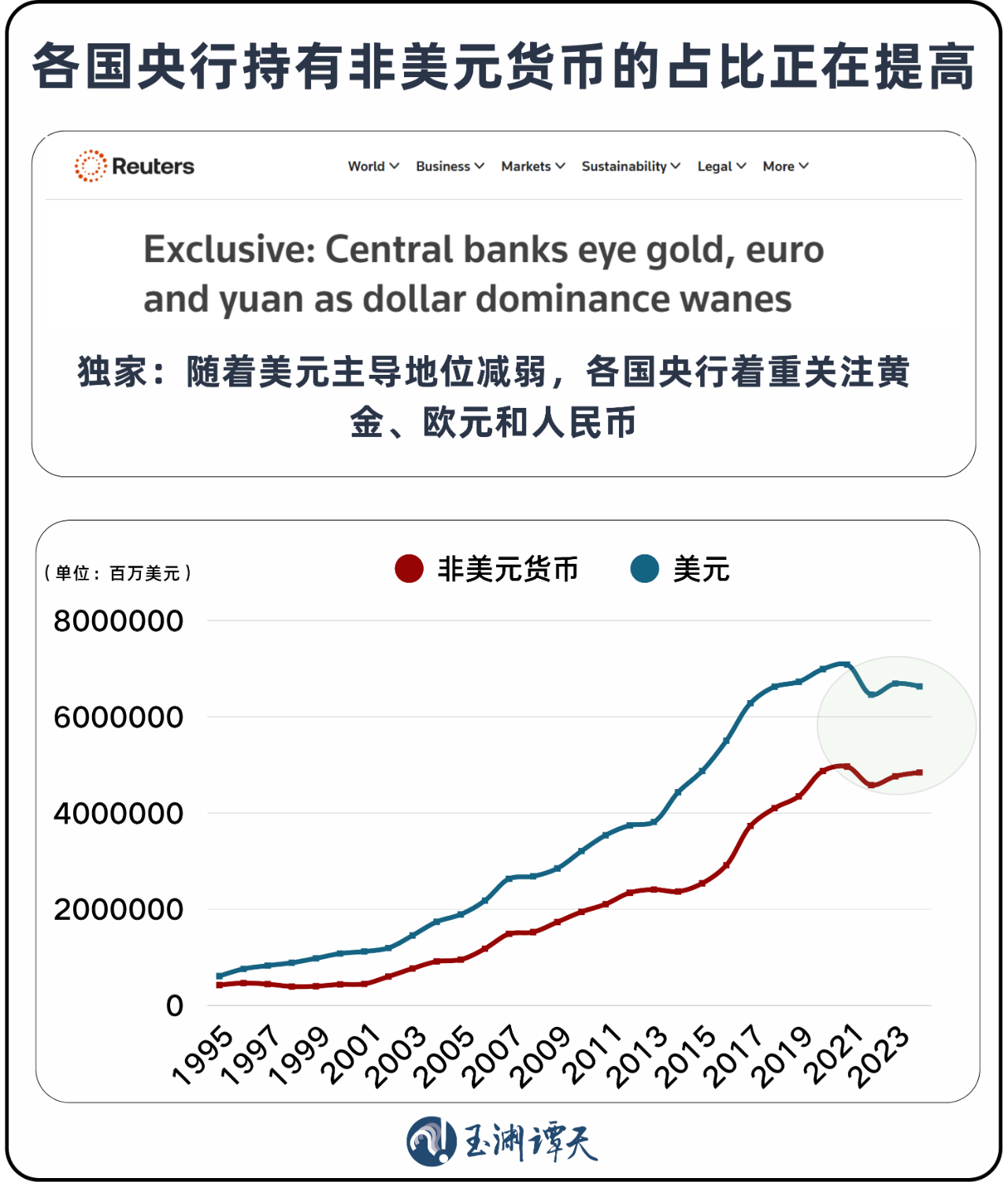

2025年第二季度,全球央行黃金儲備總值,首次超過其持有的美債規模。黃金正在替代美債,成為各國眼中的優勢避險資産。

這帶來的好處,不只是避免金融風險那麼簡單。

當美元比重下降,非美元貨幣比重上升,各國在國際金融體系中的參與度、影響力也會隨之上升。

更關鍵的是,增持黃金是各國尋找政治自主性、拓展戰略迴旋空間的一種現實路徑。

所以,當越來越多國家減少美元資産在外匯儲備中的比重,增持黃金與其他貨幣儲備,實質上是在增加主動權。

美元正在進入信任調整期

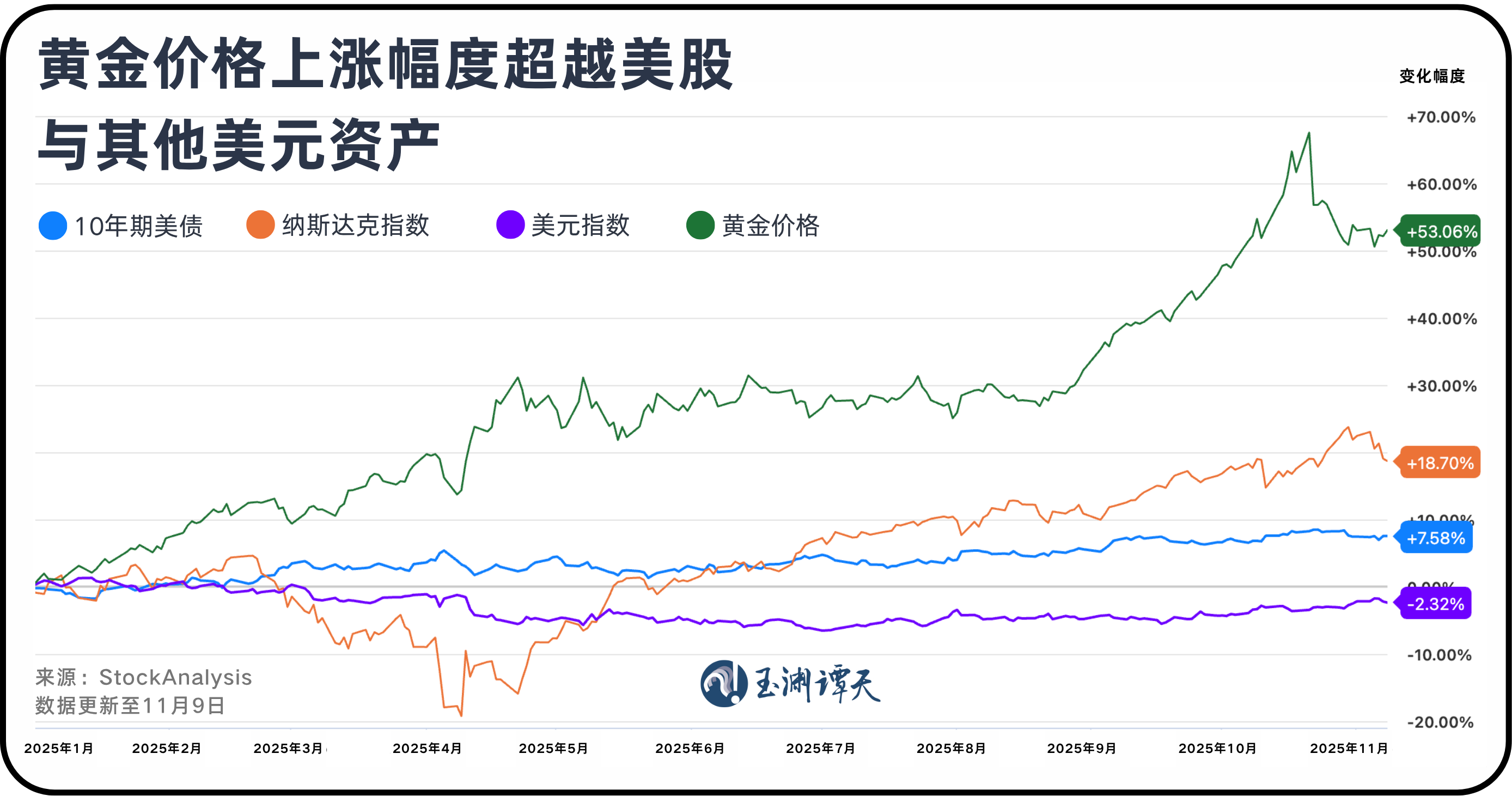

如果再與其他資産對比會發現,今年以來,黃金成了主要資産中漲幅最大的資産類別,甚至超過美股。

這在過去是較為罕見的情況。

美元資産吸引力下降,避險偏好的資金開始向黃金轉移。

這基本是今年全球資本的流向邏輯。

2月,美國政府開始對全球濫施關稅,全球避險情緒升溫。資金開始尋找新的避風港。

除此之外,美國的債務水準也不斷突破歷史高點。

美國橋水基金創始人達利歐就判斷,美國已進入長期債務週期的“尾聲”。美國債務增速遠快於經濟增長,政府只能依靠貨幣擴張維持運轉。

在這種情況下,通脹上升,美元資産價值被不斷稀釋。

多層原因疊加,避險資金開始不再流向美元。

歸根結底,這種流向其實是資金對美元信任的轉移。過去,避險是買美元,現在,避險是買其他資産。配置黃金,其實是在重新配置信心。

譚主最後想説,黃金價格與黃金地位並不能混為一談。由於各種因素的交織,黃金的價格難免跌宕起伏,投資者會因為情緒波動進行選擇,各國央行也會繼續優化自己的資産配置。

但這種短期價格波動背後也會有一個長期趨勢,只要源自美國的不確定性還在加劇,很多國家從安全和增長的角度出發,調整儲備貨幣的趨勢還會繼續。

可以説,以美元為中心的國際貨幣體系正在進入一個調整期。而在下一個主導貨幣還未出現之前,黃金或許將繼續被更多國家選作儲備。

新聞推薦

- AI微短劇《寶島英雄》劇本研討會舉辦2025-11-10

- 味蕾牽兩岸:台灣桃園舉行閩臺小吃文化交流盛典2025-11-10

- 第十五屆海峽兩岸華文出版與文化創意學術論壇在福建漳州舉辦2025-11-10

- 習近平在廣東考察時強調 深入學習宣傳貫徹黨的二十屆四中全會精神 以全面深化改革開放推動高品質發展2025-11-09

- 中華人民共和國第十五屆運動會開幕式9日晚在廣東廣州舉行 習近平將出席開幕式並宣佈運動會開幕2025-11-09

- 2025年世界互聯網大會烏鎮峰會開幕 李書磊出席開幕式併發表主旨講話2025-11-09