1.5萬億元:金融系統合理讓利市場主體 助推中國經濟增速轉正

| 編輯: 王瑞穎 | 時間: 2021-01-14 16:27:55 | 來源: 人民網 |

1.5萬億元,金融系統讓利實體經濟發展,目標完成!

2020年12月31日,央行行長易綱在新年致辭中公佈的一組數據,迅速被社會各界關注:銀行已累計完成對6萬多億元貸款的延期還本付息,累計發放3萬多億元普惠小微信用貸款,支持3000余萬戶經營主體,實現1.5萬億元金融系統向實體經濟讓利目標。

這是金融系統在疫情“壓力測試”下,交上來的一份來之不易的答卷。2020年的《政府工作報告》提出“鼓勵銀行合理讓利”,當年6月召開的國務院常務會議進一步明確了“全年向各類企業合理讓利1.5萬億元”的任務目標。

金融系統合理讓利,是保市場主體,給企業紓困減負的關鍵一招,也是穩住經濟基本盤,助力中國經濟增長快速轉正的重要支撐。回顧過去一年,作為特殊階段推出的金融舉措,國家在制度設計上營造了哪些空間?金融系統遵循市場規律探索了怎樣的有益實踐?對後續提升金融服務質效,又帶來了哪些思考?帶著這些問題,人民網記者採訪了多位相關人士。

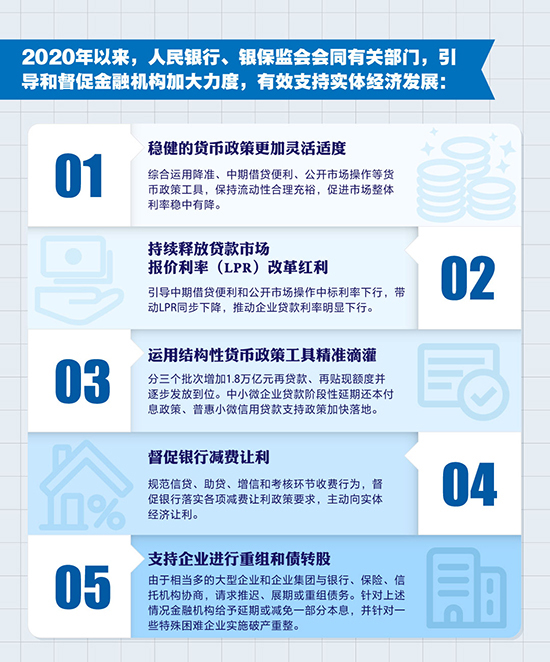

頂層設計:一系列配套舉措落地見效

“100萬元貸款成功延期,讓我們喘了口氣,得以繼續經營。”廣東省東莞市大朗澳聯針織廠負責人葉偉光感嘆,疫情突發導致訂單減少,資金緊張,早先進行生産設備升級的貸款還款沒有著落,焦慮時刻,是銀行上門核實並辦理了貸款延期,才解了燃眉之急。

這一年多來,在葉偉光身上發生的故事,也是金融服務中小企業的現實寫照。突如其來的疫情,最先受到衝擊的是中小微企業,他們直面著資金流緊張、運營成本上升等“生死大考”。但作為經濟社會的毛細血管,中小微企業同時也是穩就業、保産業鏈的重要環節,如何引來金融活水,多渠道“解渴”中小微企業?

“金融機構與貸款企業共生共榮,鼓勵銀行合理讓利。”2020年金融合理讓利實體經濟發展,節奏明確,穩步前行。

從實踐上看,在金融讓利方式上,降低利率讓利、創新直達貨幣政策工具讓利、銀行減少收費讓利是三個主要途徑。其中,最直接的路徑是銀行貸款利率的下行。

記者梳理髮現,2020年以來,央行通過各類舉措引導公開市場逆回購操作利率、中期借貸便利(MLF)利率、貸款市場報價利率(LPR)分別下行,有力降低了實體經濟的融資成本。以LPR為例,截至2020年12月份,1年期和5年期以上LPR分別為3.85%和4.65%,比2019年同期分別低0.3個和0.15個百分點。

值得一提的是,圍繞創新直達貨幣政策工具,國務院常務會議在2020年年底決定,延續普惠小微企業貸款延期還本付息政策和信用貸款支持計劃,進一步強調了保持政策的連續性、穩定性和可持續性。

制度設計在引導金融系統合理讓利的同時,也兼顧了對金融機構的資本補充。2020年以來,不少地方政府發行了專項債支持中小銀行補充資本,用以緩解中小銀行補充資本的難度和成本,增強了金融機構的服務能力。

“這一年來,穩健的貨幣政策更加靈活適度了,保持了流動性合理充裕,促進了市場整體利率穩中有降。”中國人民大學金融與證券研究所聯席所長趙錫軍在接受人民網金融頻道採訪時表示,在制度設計上,金融監管部門運用結構性貨幣政策工具精準滴灌,對中小微企業的直接支持力度更加大了。

金融機構:量增、面擴、價降 為市場主體“解渴”

2021年1月12日,央行發佈了2020年金融統計數據報告。數據顯示,2020年人民幣貸款增加19.63萬億元,同比多增2.82萬億元。

“一系列貨幣政策工具的有效發力,保持了金融機構流動性的合理充裕。”東方金誠金融業務部助理總經理李茜對人民網金融頻道表示,金融機構以信貸産品創新為抓手,推出了一系列“抗疫”貸款産品。同時,也更加重視金融科技運用,通過大數據分析促進中小微企業融資“量增、面擴、價降”。

記者梳理髮現,今年以來,開發性、政策性金融機構發揮了“領頭雁”作用。國家開發銀行在2020年前三季度,通過降息減費向實體經濟直接讓利260億元;中國農業發展銀行對疫情影響地區的客戶減免人民幣結算、國際結算、銀團貸款等五大類46項服務收費,降低了相關企業的融資成本。

更多金融機構送上了“及時雨”。中國人壽通過捐贈保險保障、擴展保障範圍、延期或減免保費等形式讓利實體經濟;建設銀行加大了LPR應用,應用再貸款再貼現、普惠小微貸款延期等工具,推動政策利率向實體經濟傳導;中信銀行免收客戶人民幣存取款和轉賬手續費、對公賬戶服務和對公現鈔服務手續費,2020年上半年的月度新發生對公貸款利率下降69BPs,比同期間1年期LPR多降39BPs。

對於各金融機構的探索實踐,中南財經政法大學數字經濟研究院高級研究員楊芳對人民網金融頻道表示,一方面是積極落實監管政策和創新政策工具,推動銀行負債端成本下降,下調對企業的貸款利率;另一方面是利用金融科技手段,向民營、小微企業精準滴灌,減少金融機構收費。

激發活力:練好內功主動轉型提質效

“1.5萬億元讓利,不是簡單的直接讓利潤,也不是單純的讓營收,而是讓利營收中的利息收入和中間業務收入,促動金融機構轉型,增強行業競爭力。”趙錫軍表示,金融與實體經濟共生,向實體經濟讓利,對降低金融機構的負債成本、防範經營風險更具現實意義。

看提質增效,數據最直觀。從銀行2020年半年報看,受資産端貸款利率快速下降,及銀行加大撥備計提力度影響,上市銀行在營收保持增長的同時,凈利潤增速普遍出現放緩或下降,同時半數以上銀行的凈息差同比收窄。再到去年三季報數據披露時,多數上市銀行凈利潤降幅收窄已成為趨勢,合理讓利與大幅計提信用減值損失的壓力正在逐步消退,銀行經營風險能力的分化進一步明顯。

疫情是一次大考,考驗著金融機構經營風險的核心能力,練好內功的金融機構將搶佔市場發展先機。

交通銀行董事長任德奇此前接受人民網專訪時表示,疫情對銀行經營最直觀的影響是客戶對線上化、移動化的需求迅猛增長。金融機構推進金融科技應用的著力點是提升用戶滿意度。在做好金融服務的同時,還要牢牢守住風險防控的底線。

“近年來,我國金融領域深化改革成效明顯的同時,社會各界對金融服務的期待也在提高。”中國民生銀行研究院院長黃劍輝對人民網金融頻道表示,金融如何高品質服務雙循環新發展格局,激發行業活力、服務實體經濟,助力中國經濟行穩致遠,都是值得思考和探索的話題。

圍繞下一步金融業服務“六穩”“六保”工作,近期央行行長易綱接受《人民日報》採訪時表示,2021年將深化LPR改革,進一步疏通LPR向貸款利率的傳導渠道,推動存款利率的逐步市場化;同時繼續運用普惠性再貸款再貼現政策,引導金融機構加大對“三農”、小微企業等領域的支持力度。

相關新聞

- 2021-01-142020年中國民營企業外貿進出口14.98萬億元人民幣 同比增長11.1%

- 2021-01-14以高品質發展為“十四五”開好局

- 2021-01-05預計2020年經濟增速2%左右 中國經濟持續恢復底氣足

新聞推薦

- 國際人士批評高市早苗涉臺錯誤言論2025-11-28

- 宋濤會見林炳坤一行2025-11-28

- 新疆“綠圍脖”又織了938.22萬畝2025-11-28

- 福建海警位金門附近海域依法開展常態執法巡查2025-11-28

- 馬英九:賴清德形同宣佈台灣進入“準戰爭狀態”2025-11-28

- 洪秀柱批“台獨金孫”賴清德:玩台灣人民的命2025-11-28