- 重磅!央行正式集中存管第三方支付備付金

- 2017-01-13 16:40:10 | 來源:央視網 | 編輯:許煬

今天下午,中國人民銀行發佈了一項支付領域的新規定,明確了第三方支付機構在交易過程中,産生的客戶備付金,今後將統一交存至指定賬戶,由央行監管,支付機構不得挪用、佔用客戶備付金。

按照要求,最終支付機構應將全部客戶備付金交存至集中存管賬戶,但目前設置了緩衝期,也就是首次交存的平均比例為20%左右。各支付機構首次交存的具體比例根據業務類型和分類評級結果綜合確定,交存金額根據上一季度客戶備付金日均餘額計算。人民銀行或商業銀行不向非銀行支付機構備付金賬戶計付利息。

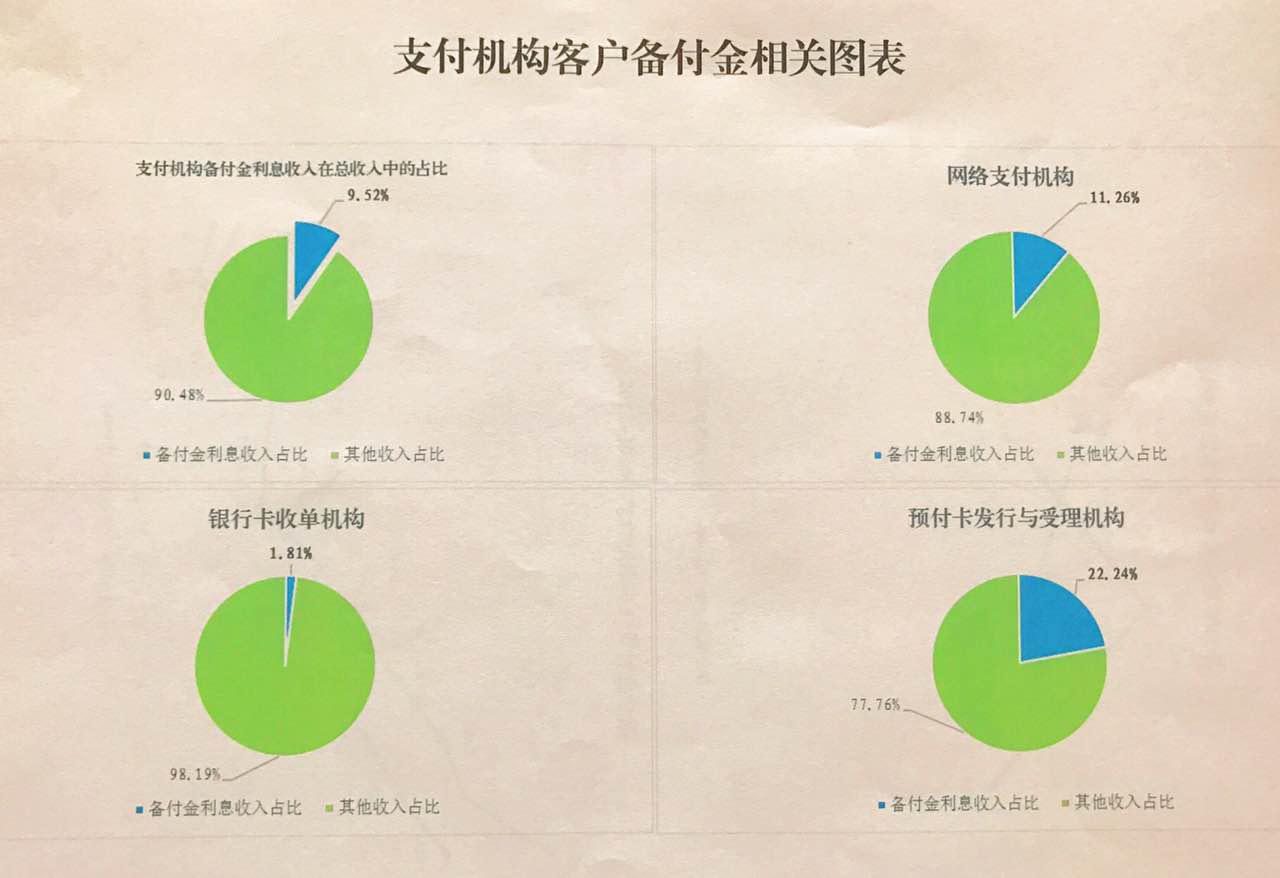

我們在網上購買商品或服務時,支付的貨款,在收到貨並且做出確認之前,一直會存放在支付機構的賬戶上,這筆錢就是我們所説的“客戶備付金”。因為第三方支付的特殊性,在整個交易過程中會産生時間差,而這小小的時間差會形成巨大的資金沉澱,這部分資金在銀行賬戶裏産生的利息收入,就佔到支付機構總收入的11%。

中國人民大學重陽金融研究院客座研究員董希淼在接受央視財經記者採訪時表示:絕大多數消費者跟支付機構簽協議的時候,包括你網絡上簽這個協議,這個利息都是明確返還給支付機構的。你從支付機構那裏拿到備付金的利息嗎?並沒有,沒有任何人拿到,所以這部分錢本來就沒有給我們金融消費者,所以現在央行為什麼説,不給這些備付金支付利息,我覺得主要是考慮要引導我們這些支付機構回歸到小額快捷,支持小微這個主業上來,回歸初心,做好你支付的主業,不是靠吃備付金這個利差來賺錢,甚至通過挪用備付金進行投資理財來維持你的運營。

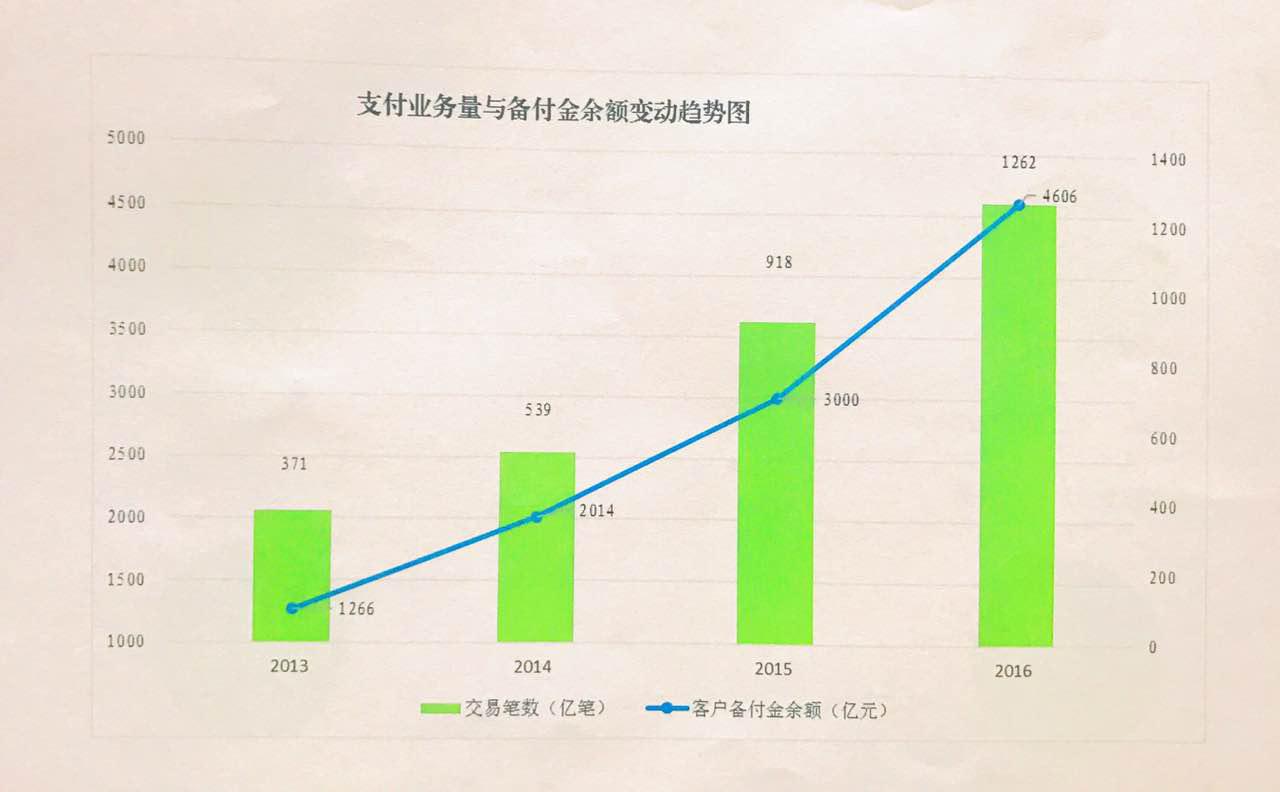

根據央行的統計,目前支付機構將客戶備付金以自身名義在多家銀行開立賬戶存放,平均每家支付機構開立客戶備付金賬戶13個,最多的開立賬戶達70個。截至2016年第三季度,267家支付機構惜售客戶備付金合計超過4600億元。客戶備付金規模巨大,存放分散,存在一系列風險隱患,首先就是備付金被支付機構挪用。

2015年8月,浙江易士成為首個違規挪用備付金被登出支付業務許可證的案例,此後廣東益民、上海暢購等相繼因為挪用客戶備用金被登出支付業務許可證。為進一步防範風險,規範支付機構網絡支付業務管理。人民銀行正在指導中國支付清算協會,建立非銀行支付機構網絡支付清算平臺,未來支付機構只需開立一個銀行賬戶,即可辦理客戶備付金的所有收付業務。

中國支付清算協會副秘書長亢林表示:目前支付機構在多家銀行開立帳戶,多頭連結形成事實上的支付清算組織機構的職能,實際就是從事了中央銀行跨行轉接清算的這種功能作用。實際上它是違法從事了跨行業務清算這個職能作用。今後人民銀行將對這些支付機構多頭開立帳戶會要求它,調整到一家或者是中央銀行來存放,其他的要取消掉。

專家:行業競爭激烈 不必擔心將損失轉嫁消費者

支付機構的備付金交存比例是如何確定的,集中存管後,是否會影響支付機構的日常經營?備付金集中存管,對銀行又有什麼樣的影響?央視財經記者第一時間採訪專家進行解讀。

目前支付機構開展的支付業務類型共分三種,即預付卡發行與受理、網絡支付、銀行卡收單,這三類業務的交易特點不同,導致對支付機構客戶備付金的沉澱效應有較大差別,從預付卡、網絡支付、銀行卡收單依次降低,在實際經營中,支付機構對備付金利息收入的依賴程度也各不相同。

中國人民大學重陽金融研究院客座研究員董希淼對央視財經記者表示:這樣的一個辦法對支付機構,特別是是中小支付機構會帶來一些影響,但是這一塊影響也非常的多元,這一塊的影響不至於對它整體業務利潤有很大的衝擊。

第三方支付機構以後會不會收一些支付的服務費什麼的?董希淼表示:因為整個支付行業應該説,競爭也比較激烈,現在你看中國銀聯跟商業銀行也不斷切入,如果誰敢收費,消費者可以走。現在其實有一些大的支付已經慢慢回歸到銀行了,比如支付寶也收費了,微信提現也收費了,因為消費者選擇還是比較多的,這個不用太擔心。

董希淼還表示,這項規範是針對支付機構,普通消費者在網購、支付過程中,不會體會到任何影響。對於支付機構的流動性方面,有統計顯示,到2016年第三季度,支付機構備付金有42%以非活期存款形式存放,因此以目前的平均20%交存比例,不會影響到支付機構的流動性安排。董希淼建議,既然新規定設置了一定的緩衝期,支付機構應儘快利用這一時間窗口加快業務多元化轉型。

中國人民大學重陽金融研究院客座研究員董希淼:如果你原來是靠挪用備付金來吃利差的,挪用備付金來維持生存的,那我覺得這種行為本來我們應該反對跟打擊的,你原來贏利模式比較單一的,你現在這種情況下,利用央行給出的這一段時間,你要加快轉型,就是説多元化的贏利回歸主業,或者説你切入更多的場景來發展壯大,我想這個時間還是有的。

對於銀行來説,支付機構原本存在銀行賬戶的資金,20%交到央行之後,央行將從存款準備金繳存基數中扣除,理論上説,銀行存款會稍微減少,但是以目前的備付金規模,還不足以對銀行存款造成影響。

中國人民大學重陽金融研究院客座研究員董希淼:整個你想這個支付備付金大概不到5000億,到2016年三季度,這部分存款對整個銀行業來説不大,毛毛雨,整個銀行業負債大概是有快200萬億,一百六七十萬億,所以不到5000億,影響不大。

以下是中國人民銀行有關負責人就非銀行支付機構客戶備付金集中存管有關問題答記者問

一、什麼是客戶備付金,目前人民銀行是如何監管的?

答:客戶備付金是支付機構預收其客戶的待付貨幣資金,不屬於支付機構的自有財産。客戶備付金的所有權屬於支付機構客戶,但不同於客戶本人的銀行存款,不受《存放保險條例》保護,也不以客戶本人名義存放在銀行,而是以支付機構名義存放在銀行,並且由支付機構向銀行發起資金調撥指令。

保障客戶備付金安全一直是中國人民銀行對支付機構監管的重中之重。2013年6月中國人民銀行發佈《支付機構客戶備付金存管辦法》,明確和細化人民銀行關於客戶備付金的監管要求,對客戶備付金存放、歸集、使用、劃轉等存管活動作了嚴格規定,強化支付機構的資金安全保護意識和責任,以及備付金銀行的監督責任。隨著人民銀行監管工作的推進,逐步構建了人民銀行政府監管、行業組織自律管理、商業銀行外部監督、支付機構自我管理的多方位客戶備付金監管體系。

二、為什麼要將支付機構客戶備付金集中存管?

答:目前,支付機構將客戶備付金以自身名義在多家銀行開立賬戶分散存放,平均每家支付機構開立客戶備付金賬戶13個,最多的開立客戶備付金賬戶達70個。截止2016年第三季度,267家支付機構吸收客戶備付金合計超過4600億元。

客戶備付金的規模巨大、存放分散,存在一系列風險隱患。一是客戶備付金存在被支付機構挪用的風險,如2014年8月,浙江易士企業管理服務有限公司發生挪用客戶備付金事件,涉及資金5420.38萬元;2014年9月,廣東益民旅遊休閒服務有限公司“加油金”業務涉嫌非法吸收公眾存款,造成資金風險敞口達6億元;2014年12月,上海暢購企業服務有限公司發生挪用客戶備付金事件,造成資金風險敞口達7.8億元,涉及持卡人5.14萬人。二是一些支付機構違規佔用客戶備付金用於購買理財産品或其他高風險投資。三是支付機構通過在各商業銀行開立的備付金賬戶辦理跨行資金清算,超範圍經營,變相行使央行或清算組織的跨行清算職能。甚至有支付機構借此便利為洗錢等犯罪活動提供通道,也增加了金融風險跨系統傳導的隱患。四是是客戶備付金的分散存放,不利於支付機構統籌資金管理,存在流動性風險。

同時,許多支付機構通過擴大客戶備付金規模賺取利息收入,偏離了提供支付服務的主業,一定程度上造成支付服務市場的無序和混亂,破壞了公平競爭的市場環境,也違背了人民銀行許可其開展業務的初衷。

針對上述問題,《國務院辦公廳關於印發互聯網金融風險專項整治工作實施方案的通知》(國辦發(2016)21號)提出了“非銀行支付機構不得挪用、佔用客戶備付金,客戶備付金賬戶應開立在人民銀行或符合要求的商業銀行。人民銀行或商業銀行不向非銀行支付機構備付金賬戶計付利息,防止支付機構以“吃利差”為主要盈利模式,理順支付機構業務發展激勵機制,引導非銀行支付機構回歸提供小額、快捷、便民小微支付服務的宗旨。的工作要求,人民銀行經過深入研究並廣泛徵求各方意見,最終確定了將支付機構客戶備付金集中存管的方案。該方案也獲得了絕大多數支付機構和其他市場參與者的認可與支持。

支付機構客戶備付金集中存管是人民銀行貫徹落實黨中央、國務院相關工作部署的重要舉措,將進一步強化支付機構客戶備付金管理,降低備付金風險,糾正和防止支付機構挪用、佔用客戶備付金,還原支付機構的業務本源,保護消費者合法權益,維護金融穩定和市場秩序,更好地促進支付服務市場持續健康發展。

三、客戶備付金集中存管後是否會影響支付機構的日常經營?

答:目前實施的交存比例對支付機構的日常經營影響不大,也不會影響支付市場平穩發展。

一是根據客戶備付金管理要求,支付機構應將客戶備付金的50%以上集中存放在備付金存管銀行;另據統計,支付機構客戶備付金有較大部分(2016年第三季度為42%)、以非活期存款形式存放。因此,目前實施的交存比例(最低12%、最高24%)不會影響支付機構的流動性安排。

二是對於交存至專用存款賬戶的客戶備付金,支付機構在日間可以使用,通過委託備付金交存銀行辦理支取,但須在當日營業終了前將支取部分補齊。

三是人民銀行正在指導中國支付清算協會組織建設非銀行支付機構網絡支付清算平臺,通過該清算平臺的支撐,未來支付機構只需開立一個銀行賬戶即可辦理客戶備付金的所有收付業務。

四、支付機構客戶備付金的交存比例是如何確定的?

答:目前支付機構開展的支付業務類型共分三種,即預付卡發行與受理、網絡支付、銀行卡收單,這三類業務的交易特點不同,導致其對支付機構客戶備付金的沉澱效應有較大差別,從預付卡、網絡支付、銀行卡收單依次降低,在實際經營中支付機構對備付金利息收入的依賴程度也各不相同。

支付機構客戶備付金的交存比例根據支付機構的業務類型和分類評級結果綜合確定。一方面,根據支付機構開展的業務類型,對客戶備付金利息收入的依賴程度越高,交存比例越高,以抑制支付機構擴張客戶備付金規模的衝動;另一方面,人民銀行每年對支付機構開展分類評級工作,綜合反映支付機構的合規經營和風險控制等情況,支付機構的合規和風控能力及管理能力越差,評級結果越低,適用的交存比例越高。

五、實施客戶備付金集中存管對備付金存管銀行有什麼影響?

答:實施客戶備付金集中存管只是將支付機構存放在備付金存管銀行中的部分資金交存到指定機構專用存款賬戶,其他流程沒有變化,不改變原有備付金銀行與支付機構之間的權利和義務。備付金存管銀行除配合完成備付金交存專用存款賬戶相關工作外,須繼續履行對支付機構存放在所有備付金銀行的客戶備付金信息的歸集、核對與監察工作職責;備付金合作銀行應繼續做好對支付機構存放在本銀行客戶備付金的監督。

另外,客戶備付金作為商業銀行存款的一部分,統一納入商業銀行存款準備金交存基數,對於交存至專用存款賬戶的客戶備付金,將從商業銀行的存款準備金交存基數中扣除。(記者 王允彤 邢傑 蔚立名)

-

無

- 河北舉辦建軍90週年書畫攝影主題展覽

- 文化2017-07-26 14:58:32

-

無

- 中國少數民族古籍珍品展在京開幕

- 文化2017-07-26 14:57:46

-

無

- 浙江舟山:軍事夏令營開營

- 文化2017-07-26 11:24:44

-

無

- 蒙古族皮雕畫藝術館開館

- 文化2017-07-26 11:24:18

-

無

- 香港書展落幕 小説、文學及旅遊書最受歡迎

- 文化2017-07-26 10:49:06

-

無

- 怎樣才能把“虛擬貨幣”管起來

- 2017-06-14 09:53:43

-

無

- 移動支付:攪動變革的“鯰魚”

- 2017-06-14 09:53:42

-

無

- 比特幣價格似“過山車” 專家:警惕大跌行情

- 2017-06-14 09:53:42

京公網安備 11040102700187號

京公網安備 11040102700187號