- 支付市場重塑新格局

- 2017-08-11 09:04:51 | 來源:經濟日報 | 編輯:許煬

明年6月30日起,支付機構與銀行原有的直連模式將全部切斷,網絡支付交易全部通過網聯模式轉接清算。這一變化將使得支付系統的穩定性更優、支付機構與銀行的系統接入成本、運營成本大幅降低,客觀上促進了公平競爭,有利於中小支付機構發展。對消費者而言,資金將更加安全

網聯正式上線運行的時間出爐。從明年6月30日起,支付機構受理的涉及銀行賬戶網絡支付業務將全部通過網聯平臺處理。

網聯又被稱作“網絡版銀聯”,指的是非銀行支付機構網絡支付清算平臺,即線上支付統一清算平臺。其作用與銀聯相似,是一個清算平臺。不同的是,網聯的主要作用是一端連接第三方支付機構,另一端對接銀行,併為所有接入的第三方支付企業提供統一標準服務。

業內人士認為,網聯上線將使支付機構擺脫傳統模式的束縛,迎來新的發展機遇。

切斷直連模式

之所以成立網聯,正是因為隨著支付機構的發展,過去支付機構和各家銀行多頭直連模式的問題逐漸顯現。

過去,我國支付清算網絡是以中央銀行系統和商業銀行行業支付系統為中心規劃建設的。隨著越來越多的支付機構出現,並從線上延伸到線下,這些機構手中沉澱的資金越來越多。但這些支付機構並沒有納入支付清算網絡中,而是各自與多家銀行直連實現與商戶和消費者的連接。

直連模式的問題很快暴露出來,其風險隱患巨大。這些大小不一的支付機構風控水準參差不齊,部分機構缺乏有效的風險防控措施,一旦出現風險,可能傳導至銀行體系,影響金融穩定。同時,支付機構和銀行直連,資金和信息極度不透明,形成了游離于監管之外的“死角”。對於消費者來説,資金安全也堪憂。

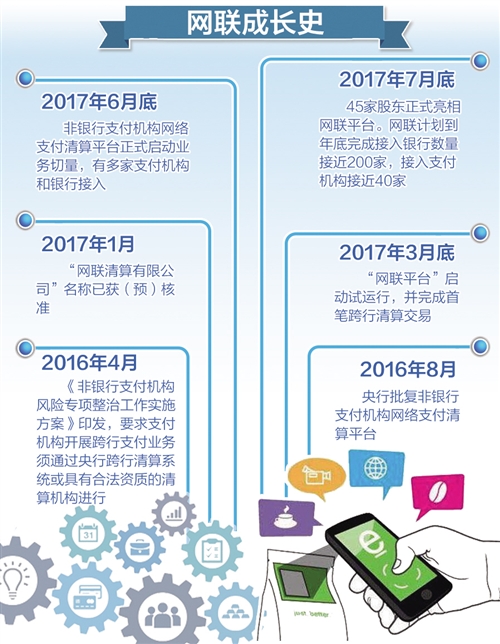

早在2010年,央行就開始醞釀建設網聯,最終於2016年開始籌建。今年6月30日,網聯平臺正式啟動業務切量。切量,也就是經過試運行後,支付機構日常的交易開始逐漸通過網聯來完成,網聯平臺開始轉接清算一般用戶實際交易場景的網絡支付業務。

經與央行及支付清算協會溝通,非銀行支付機構網絡支付清算平臺計劃到今年底完成接入銀行數量近200家,接入支付機構近40家,同時逐步提升業務切量規模。

網聯方面透露,到明年下半年,支付機構與銀行原有的直連模式將全部切斷,網絡支付交易將全部通過網聯模式轉接清算。網聯平臺在推動行業規範化和共建完成、初期運行的一年至兩年時間內,將以免費模式向市場提供服務。

支付機構態度積極

對於網聯的運行,支付機構均持歡迎態度。

匯付天下高級副總裁、匯付數據總裁穆海潔介紹,從去年起,該公司就已參與了網聯的整體系統建設。目前,匯付天下正在推進與網聯相關的對接工作。

“網聯的成立,打通了所有支付公司與銀行之間的連接,實現了‘一點連接’。”穆海潔表示,此前網上支付、特別是快捷支付主要還是靠支付公司直連銀行的方式運行,是“多點連接”。網聯上線後,將使得支付系統的穩定性更優、支付機構與銀行的系統接入成本、運營成本將大幅降低,支付效率將得到提升。“從支付行業和社會效益來説,都非常有價值,是一件好事。”

從風險角度來看,目前線上支付的信息報送都是分散在支付機構和銀行,通過網聯接入後,信息將統一匯總。穆海潔認為,這將更有利於監管,增加信息的透明度,也將幫助支付機構合規管理和健康發展。

截至6月30日,已有財付通、網銀在線、快錢、百付寶、支付寶、平安付、翼支付7家支付機構接入網聯,聯動優勢、中移電商接入工作進入倒計時。這9家大中型支付機構就是網聯平臺未來運營機構的董、監事會成員候選單位,這9家機構網絡和移動支付交易規模佔比合計超過96%。

在銀行接入方面,截至6月30日,中行、招行、交行、平安、建行、中信、工行、光大、恒豐、浙商、渤海、華夏共12家銀行已接入,接入銀行所覆蓋的個人銀行賬戶數量在個人銀行賬戶總量中的市場份額佔比超過70%。

支付格局重塑

業內人士認為,網聯的上線將重塑市場規範,厘清清算模式,統一技術標準,從而提高效率,節約成本,支持創新,促進公平競爭,保障資金安全,防控金融風險。

“網聯的上線將利好中小支付機構,他們終於能與大型支付機構站在同一起跑線上。”蘇寧金融研究院互聯網金融中心主任薛洪言認為,在直連模式下,支付機構通過在多家銀行開設備付金賬戶實現資金跨行清算,對合作銀行而言,帶來了吸收存款的額外收益,積極性大增。同時,銀行更願意與交易規模大、備付金存款沉澱多的支付機構合作。薛洪言表示,時間一久,中小支付機構因沉澱資金有限得不到銀行的青睞,直連銀行數量遠遠落後於大型支付機構,在費率上也不佔優勢,在商戶拓展中便處於劣勢,加速了行業分化,即強者恒強、弱者恒弱。

不過,在網聯平臺的支撐下,各類型市場參與機構將站在同一起跑線上,在業務處理和業務價格等方面享受同等待遇,充分發揮業務創新優勢,形成價格和服務的差異化競爭。

網聯上線後,人們的資金也將更安全。清算服務屬於支付的後臺業務,與個人並沒有直接聯繫,消費者不會直接感知清算渠道。但通過網聯,央行將有望進一步規範備付金管理。備付金,即支付機構預收其客戶的待付資金,這一資金屬於支付機構的客戶,不屬於支付機構的自有財産。在網聯平臺的支撐下,能夠通過平臺“跟蹤”資金轉移,提升了備付金監管的效率和有效性,避免了備付金被挪用等情況的發生,從而保護了消費者的資金安全。(經濟日報·中國經濟網記者 陳果靜)

-

無

- 河北舉辦建軍90週年書畫攝影主題展覽

- 文化2017-07-26 14:58:32

-

無

- 中國少數民族古籍珍品展在京開幕

- 文化2017-07-26 14:57:46

-

無

- 浙江舟山:軍事夏令營開營

- 文化2017-07-26 11:24:44

-

無

- 蒙古族皮雕畫藝術館開館

- 文化2017-07-26 11:24:18

-

無

- 香港書展落幕 小説、文學及旅遊書最受歡迎

- 文化2017-07-26 10:49:06

-

無

- 怎樣才能把“虛擬貨幣”管起來

- 2017-06-14 09:53:43

-

無

- 移動支付:攪動變革的“鯰魚”

- 2017-06-14 09:53:42

-

無

- 比特幣價格似“過山車” 專家:警惕大跌行情

- 2017-06-14 09:53:42

京公網安備 11040102700187號

京公網安備 11040102700187號