- 金融科技正向全面智慧化轉變

- 2017-09-21 09:07:31 | 來源:經濟日報 | 編輯:許煬

編者按 當前,金融科技發展迅速,對社會、行業和個人都産生了不小影響,也成為當下中國經濟發展中值得關注的亮點。為更好幫助讀者認識金融科技帶來的新變化,本版今日起推出“科技如何改變金融”系列報道,著重從金融科技的內涵、給傳統銀行業和個人帶來的變化、下一步發展方向以及如何加強監管等方面作出解讀,以饗讀者。

近年來,我國金融科技突飛猛進,衝擊了金融業,也改變了人們的生活方式。比如,出門不用多帶錢了,支付、轉賬都可以通過手機來完成;發了工資不願在銀行存款了,轉投各類兼具流動性和收益性的貨幣基金……

根據畢馬威發佈的《2016年中國金融科技公司50強榜單》,2016年中國的金融科技公司已覆蓋了支付、信貸、智慧投顧等多領域,並在人工智能、大數據、區塊鏈等技術方面呈現出領先優勢。多位業內專家表示,我國金融科技的發展應用處於世界領先位置,與國外金融科技水準對比來看,無論在廣度還是深度上都明顯優於國外。

值得思考的是,我國的金融科技是如何發展起來的?目前發展到了哪個階段?有哪些新應用正在加速落地?在發展過程中,還需要補上哪些短板?

內涵外延不斷調整

“隨著科技革命的推進,科技與金融相融合的形態正在改變,金融科技的內涵和外延也在不斷調整。”中央財經大學金融法研究所所長黃震説。

金融科技FinTech(即Financial Technology的縮寫)是金融和信息技術的有機融合。一般認為,它是科技類企業或金融行業新晉者利用信息科技手段對傳統金融業所有的産品、服務由外至內的升級革新,以及傳統金融業通過引入開發新技術對自身由內至外的改造,旨在提升金融服務效率。

2016年3月份,全球金融治理核心機構金融穩定理事會首次發佈了關於金融科技的專題報告,並對“金融科技”作出初步定義,即金融科技是指技術帶來的金融創新,它能創造新的業務模式、應用、流程或産品,從而對金融市場、金融機構或金融服務的提供方式産生重大影響。

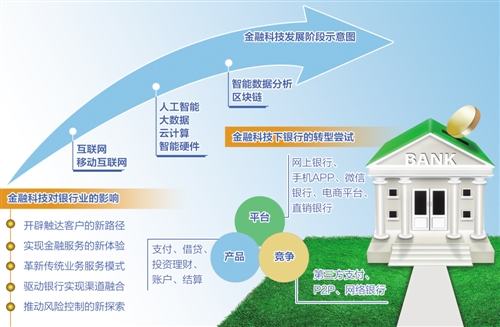

從我國發展情況來看,金融科技發展通常被認為有兩個階段。一是從電子化輔助作業向全程線上網絡化辦公的轉變,標誌性事件就是以計算機網絡的發展,特別是移動互聯網的興起為依託,實現了金融供給方到需求方的全面互聯網化,包括網上銀行、手機銀行的大範圍使用。

二是從簡單的網絡化向全面智慧化的轉變,標誌性事件是大數據、雲計算和人工智能在銀行客戶行銷、風險管理等領域的成熟運用。“可以説,除了人們熟知的通過技術運用降低勞動強度,提升工作效率外,當前新科技在銀行重構業務流程、創新業務模式、豐富客戶服務方式、管控業務風險等方面都起到了越來越重要的作用。”浙商銀行經濟分析師楊躍表示。

需要指出的是,金融科技會改變金融行業的參與者、競爭格局和市場環境,但金融本身的功能不會改變。“金融科技運用的原則,應當是提升要素配置有效性和安全性,助力金融更好地服務實體經濟。”楊躍表示,同時金融業對安全性的要求非常高,難以承受一般科技企業嘗試新技術所産生的試錯成本。金融機構在運用金融科技時,應選擇相對成熟的技術和方案,不能為了發展金融科技而嘗試尚不成熟的技術。

新技術加速落地

“金融與科技的融合發展,不僅僅體現為技術能力的提升,也體現在融合了信息技術的産品和服務創新,帶來了更好的客戶體驗、更高的收益水準以及更好的風險防控等。”中國社科院金融研究所銀行研究室主任曾剛表示,“餘額寶”“微粒貸”等爆款金融産品,真正反映出了金融科技的潛力和前景。

在曾剛看來,相比孤立地討論大數據、雲計算、區塊鏈以及人工智能等技術發展本身,這些技術在金融領域應用所産生的産品和服務更值得關注。

中國人民大學重陽金融研究院高級研究員董希淼表示,金融科技不完全是技術層面的概念,如何落地才是關鍵。“在金融科技的應用上,國內一批領先的科技公司已經開始圍繞人工智能、大數據等技術在金融領域的應用開展積極探索。”

比如,今年1月份,京東金融與中國銀聯達成合作,宣佈區塊鏈合作測試成功。6月份,京東金融與中國工商銀行啟動全面業務合作。百度也與中國農業銀行宣佈共同構建智慧銀行。中國銀行則與騰訊攜手成立金融科技聯合實驗室。

不僅是互聯網企業與傳統金融機構之間的合作,隨著金融科技的不斷推進,傳統金融不同行業之間的壁壘也將逐漸打破。“金融科技背景下的金融,將朝著混業化的方向發展,且這種發展趨勢不可逆轉。”中國人民大學金融科技與互聯網安全研究中心主任楊東表示,不論是保險、銀行、信託,還是證券,其存在的基礎都是為了滿足人們日益多樣化的金融服務需求。這個需求本身就是淡化金融分業模式的動因。

由於互聯網技術互聯互通的特性,混業經營能夠更為高效地整合信息、市場、技術、資金等各種資源,既可滿足規模效益也可實現損益互補。“依託技術創造的各種金融産品,往往具有層層嵌套的産品結構,這就使得這些新型金融産品很難歸屬於特定的傳統金融門類中去。因此,這一變革帶來的混業化發展將是創造性和顛覆性的。”楊東説。

傳統監管迎來挑戰

金融科技的高速發展,使得資金需求與資金提供者可以更便捷緊密地聯繫,不斷創造出新的金融業態。一方面,它改善了我國廣大中小微企業在傳統金融市場難以融資的困境,改變了投資門檻高、小額投資渠道匱乏的現狀;另一方面,金融科技在快速發展過程中也積累了不少問題和風險,包括利用科技繞過監管、科技的發展帶來的監管真空,這都對傳統金融監管提出了新挑戰。

“實際上,科技對金融的影響,不僅表現在市場與産品服務層面、經營者與消費者的交互關係上,還表現在監管者和經營者的關係上。”黃震表示,當前我國在監管科技上已經跟上了市場的變革,對一些新的金融業態及時開展監測、預警、技術處置等。

比如,我國成立的國家互聯網金融風險分析技術平臺,對互聯網平臺數量的變化、信息披露的品質、利率的高低等都實行了實時監控,並定期發佈報告。北京市金融局研發了大數據打擊非法集資監測預警雲平臺,用“冒煙指數”來衡量網貸平臺的危害程度,以及中國互聯網金融協會開發並上線信息披露平臺等,都被視為監管科技的標誌性成果。

但也有專家指出,我國在金融科技方面的監管和法治還有些滯後,必須補上短板。“金融科技帶來的普惠金融、智慧金融、場景金融,讓百姓生活更加便捷,但也可能出現一些意想不到的麻煩和干擾。”黃震表示,相關監管部門需要加強制度設計,加大在數據和隱私方面的立法,以防數據洩露帶來更多問題。

中國互聯網金融協會會長李東榮表示,所有的金融科技活動以及相關從事金融科技業務的行業機構、監管部門、行業自律組織,都應該將是否有利於提升服務實體經濟效率和普惠水準,是否有利於提高金融風險管控能力,是否有利於加強金融消費者保護這“三個有利於”作為衡量和評判的基本原則,並按照這一原則,積極、穩妥、有序地開展金融科技創新。要結合自身的競爭優勢和資源稟賦,在多層次金融市場和服務體系中找準定位、精準發力。(經濟日報·中國經濟網記者 錢箐旎 何 川)

-

無

- 河北舉辦建軍90週年書畫攝影主題展覽

- 文化2017-07-26 14:58:32

-

無

- 中國少數民族古籍珍品展在京開幕

- 文化2017-07-26 14:57:46

-

無

- 浙江舟山:軍事夏令營開營

- 文化2017-07-26 11:24:44

-

無

- 蒙古族皮雕畫藝術館開館

- 文化2017-07-26 11:24:18

-

無

- 香港書展落幕 小説、文學及旅遊書最受歡迎

- 文化2017-07-26 10:49:06

-

無

- 怎樣才能把“虛擬貨幣”管起來

- 2017-06-14 09:53:43

-

無

- 移動支付:攪動變革的“鯰魚”

- 2017-06-14 09:53:42

-

無

- 比特幣價格似“過山車” 專家:警惕大跌行情

- 2017-06-14 09:53:42

京公網安備 11040102700187號

京公網安備 11040102700187號