長期以來,醫藥行業是國際跨境並購的熱點行業。近年來,中國醫藥行業發展迅速,跨境並購也逐漸成為中國醫藥企業發展的重要路徑。

行業特點決定並購頻繁

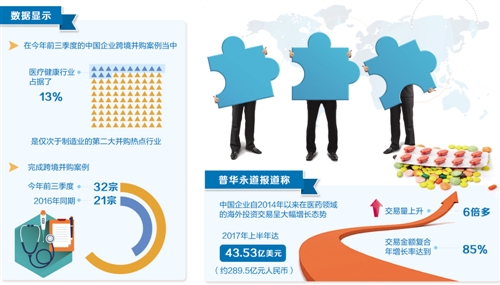

跨境並購投資服務平臺易界發佈的《2017前三季度跨境並購趨勢報告》顯示,在今年前三季度的中國企業跨境並購案例當中,醫療健康行業佔據了13%,是僅次於製造業的第二大並購熱點行業,共完成了32宗跨境並購案例,超過2016年同期的21宗,涉及金額47億美元,超過2016年同期的37.8億美元。

出現這一現象並非偶然。僅2016年,中國藥企跨境並購案例數和涉及金額就已經打破了過往紀錄。由此可見,跨境並購正逐漸成為越來越多中國醫藥企業的選擇。

縱觀全球並購市場,醫藥産業一直都是熱點領域。有報道顯示,瑞士著名醫藥公司羅氏制藥的産品當中,超過80%來自於各種形式並購所形成的龐大産品線。在強生、輝瑞等大型國際醫藥公司發展壯大的過程中,並購也都發揮著重要的作用。

一位醫藥行業研究員對《經濟日報》記者表示,醫藥行業的特點決定了其並購較為頻繁的行業特徵,“醫藥行業屬於資金密集型和技術密集型行業,壁壘較高,監管很嚴,新藥研發存在很大的不確定性,通過並購可以分散風險,加快項目推進”。

對於醫藥企業來説,新藥研發耗時很長,有的創新藥從立項到上市甚至需要超過十年時間。對發起並購的藥企來説,選擇並購具有研發實力的小型藥企,可以迅速拓寬産品線,進入新領域。大型藥企之間發生並購,則往往意味著發起並購的企業希望借助並購打破現有的市場格局。

監管也是醫藥行業並購頻發的重要原因。以美國食品藥品監督管理局(FDA)和中國國家食品藥品監督管理總局為代表的各國監管機構,對藥品的審評審批都極為嚴格,程式複雜,産品隨時都面臨著因為臨床失敗而難以通過審評審批的風險。每一款新藥能夠成功走向市場,都需要企業付出高額成本,擔負巨大風險。因此,是否具有較強的成本和風險承擔能力,也就成為藥企能否平穩發展的重要因素。對小型藥企來説,在産品研發過程的某一個階段,接受大型藥企並購,可以將利益最大化,風險最小化。

産業政策助推並購提速

近年來,中國醫藥企業跨境並購明顯增多,除了行業特點因素外,國家的産業政策引導行業集中度提升也是其重要推動力。

由於國家的醫藥産業政策頻繁出臺,對醫藥行業監管力度日益加大,在醫保控費、取消藥品加成、“兩票制”推行等前提下,整個醫藥行業開始進入優勝劣汰階段。此外,近年來,環保政策頻頻加壓,對藥企的環保要求顯著提升,一些難以達到環保要求的藥企開始逐漸失去競爭力。行業整合加速,集中度提升,推動了國內醫藥企業並購加速。

艾美仕市場研究公司的分析報告顯示,截至今年上半年,我國有3000多家制藥企業,但是,僅前100名就貢獻了60%以上的市場份額,剩下的2900多家企業瓜分不足40%的市場份額。由此可見,我國醫藥市場集中度越來越高。報告認為,按照現在的趨勢,今後集中度提升會更加明顯。

業內人士認為,這種趨勢是醫藥行業市場化逐步完善的重要標誌。在醫藥市場已經高度成熟的美國,行業集中度很高,催生了強生、輝瑞、默沙東、吉利德、艾伯維、安進、禮來等一大批市值很高的藥企。如強生的市值已經超過3000億美元,對比之下,在中國的上市藥企中,市值最高的恒瑞醫藥僅約2000億元人民幣,差距明顯。

在國內行業集中度迅速提升的形勢下,一些醫藥企業試圖通過推進企業國際化,嫁接國外先進技術,尋找新的市場,提升自身競爭力,因而跨國並購也就成為越來越多中國藥企的選擇。其中,復星醫藥在這方面步伐積極,做法極具代表性。

今年10月份,復星醫藥宣佈,以71.42億元人民幣收購印度仿製藥企業Gland Pharma74%股權的交易完成交割,完成了中國藥企截至目前最大的一筆海外收購。談及此次並購的意義時,復星醫藥董事長陳啟宇説:“中國和印度在制藥領域有很強的互補性。以復星醫藥和Gland Pharma為代表的中印藥企資源嫁接將有利於推動中國藥企在研發創新及仿製藥出口等方面的國際化步伐。”

除了復星醫藥,上海醫藥、仙琚制藥、三胞集團等藥企都在今年完成了重要的跨境並購。多家企業都對外表示,跨境並購交易將有助於其推進藥品製造業務的産業升級,加速企業國際化進程,提升企業競爭力。

跨境並購風險不容忽視

然而,並購並不意味著企業期待的産業升級和國際化進程就能很快順利實現,要讓並購發揮積極作用,企業需要面臨許多的挑戰。如果應對不利,很可能得不償失。

回顧醫藥領域的並購歷史,並購效果不佳導致企業走向沒落的案例比比皆是。阿斯利康、強生、默沙東等大型國際醫藥公司都遭遇過耗費鉅資並購卻未達預期的困境。最近一個案例是以色列醫藥公司梯瓦制藥,在其耗資400多億美元收購艾爾建仿製藥業務的過程中,為規避審查風險而未能實現所有收購目標,最終還背負了鉅額債務,該公司今年第二季度業績未達預期,股價更是一度嚴重下滑。

同樣的風險也存在於中國藥企的跨境並購當中。“走出去”智庫的一份研究報告提出了中國企業海外並購過程中可能存在的諸多問題:“一是部分企業存在盲目性,對於在境外並購的目的性和必要性等基礎工作研判不足,急於做大做強,還有一些跟風炫耀的非理性因素驅動;二是少數企業境外並購面臨著高債務財務風險;三是中國企業在海外並購時遇到國外安全審查的干擾,屢屢被否決,增加了企業並購的風險和不確定性。”

在醫藥行業領域一些過往的並購案例中,更不乏藥企對並購對象産品認識不清、價值估計過高的情況,最終的結果是藥企付出了高額代價,但産品卻未能獲得市場的廣泛認可。

除此之外,藥企還應對業務整合的難度做好充分的準備。“以管理方式的差異為例,中國管理團隊的管理方式往往與國外企業的管理方式有很大不同。在並購完成後,如何做到管理方式上的順利融合對並購效果至關重要。”相關研究認為,在過往的一些成功並購案例當中,被並購企業的原管理層或者由當地團隊組成的新管理層往往發揮著重要作用,因為他們更熟悉本地的文化和法律。(記者 袁勇)

1、“國際在線”由中國國際廣播電臺主辦。經中國國際廣播電臺授權,國廣國際在線網絡(北京)有限公司獨家負責“國際在線”網站的市場經營。

2、凡本網註明“來源:國際在線”的所有信息內容,未經書面授權,任何單位及個人不得轉載、摘編、複製或利用其他方式使用。

3、“國際在線”自有版權信息(包括但不限于“國際在線專稿”、“國際在線消息”、“國際在線XX消息”“國際在線報道”“國際在線XX報道”等信息內容,但明確標注為第三方版權的內容除外)均由國廣國際在線網絡(北京)有限公司統一管理和銷售。

已取得國廣國際在線網絡(北京)有限公司使用授權的被授權人,應嚴格在授權範圍內使用,不得超範圍使用,使用時應註明“來源:國際在線”。違反上述聲明者,本網將追究其相關法律責任。

任何未與國廣國際在線網絡(北京)有限公司簽訂相關協議或未取得授權書的公司、媒體、網站和個人均無權銷售、使用“國際在線”網站的自有版權信息産品。否則,國廣國際在線網絡(北京)有限公司將採取法律手段維護合法權益,因此産生的損失及為此所花費的全部費用(包括但不限于律師費、訴訟費、差旅費、公證費等)全部由侵權方承擔。

4、凡本網註明“來源:XXX(非國際在線)”的作品,均轉載自其它媒體,轉載目的在於傳遞更多信息,豐富網絡文化,此類稿件並不代表本網贊同其觀點和對其真實性負責。

5、如因作品內容、版權和其他問題需要與本網聯繫的,請在該事由發生之日起30日內進行。