根據《政府工作報告》安排,在相關部門的部署下,直達實體經濟的兩個創新貨幣政策工具——普惠小微企業貸款延期支持工具和普惠小微企業信用貸款支持計劃迅速出爐。央行表示,這將進一步完善結構性貨幣政策工具體系,有利於銀行業金融機構增加小微企業信用貸款和無還本續貸,持續增強服務中小微企業政策的針對性和含金量

今年的《政府工作報告》明確提出要“創新直達實體經濟的貨幣政策工具”。根據相關部署,中國人民銀行再創設兩個直達實體經濟的貨幣政策工具:普惠小微企業貸款延期支持工具和普惠小微企業信用貸款支持計劃。

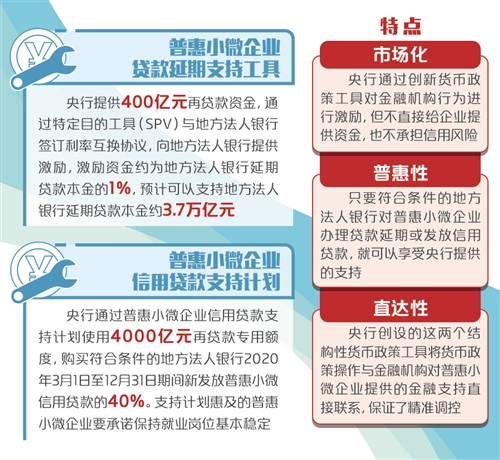

“與之前再貸款再貼現等直達實體經濟的貨幣政策工具相比,此次新創設的兩個工具具有更為顯著的市場化、普惠性和直達性等特點。”中國人民銀行副行長潘功勝6月2日在新聞發佈會上表示,一是市場化,央行通過創新貨幣政策工具激勵金融機構,但不直接給企業提供資金,也不承擔信用風險。二是普惠性,只要符合條件的地方法人銀行對普惠小微企業辦理貸款延期或發放信用貸款,就可以享受央行提供的支持。三是直達性,央行新創設的兩個結構性貨幣政策工具,將貨幣政策操作與金融機構對普惠小微企業提供金融支持直接聯繫,保證了精準調控。

應延盡延——

覆蓋小微貸款本金約7萬億元

受新冠肺炎疫情影響,中小微企業普遍出現了資金週轉困難。《政府工作報告》提出,中小微企業貸款延期還本付息政策再延長至2021年3月31日,對普惠型小微企業貸款應延盡延,對其他困難企業貸款協商延期。

“也就是説,今年年內到期的普惠小微企業貸款,均可以享受一次延期還本付息。”中國人民銀行貨幣政策司副司長郭凱介紹,只要普惠小微企業在申請延期的同時承諾保持就業崗位基本穩定,銀行即對普惠小微企業貸款本息延期,做到應延盡延。此前已經享受過展期政策的貸款也可以享受這一政策。預計延期政策可覆蓋普惠小微企業貸款本金約7萬億元。

為了鼓勵地方法人銀行對普惠小微企業貸款應延盡延,央行創設普惠小微企業貸款延期支持工具,提供400億元再貸款資金,通過特定目的工具(SPV)與地方法人銀行簽訂利率互換協議的方式,向地方法人銀行提供激勵,激勵資金約為地方法人銀行延期貸款本金的1%,預計可以支持地方法人銀行延期貸款本金約3.7萬億元,切實緩解小微企業還本付息壓力。

“這一政策工具可以較好克服總量型貨幣政策的不足,提升貨幣政策效率。”光大銀行金融市場部分析師周茂華認為,由於海外疫情對全球經濟、産業鏈循環影響時間與範圍超預期,有必要相應延長小微企業貸款,避免抗風險弱的中小微企業資金鏈斷裂。

提供優惠——

帶動小微信用貸款約1萬億元

小微企業經營風險大,銀行發放貸款時,一般要求有抵押擔保。目前,中小銀行發放信用貸款的佔比只有8%左右。為緩解小微企業缺乏抵押擔保的痛點,提高小微企業信用貸款比重,央行創設普惠小微企業信用貸款支持計劃,提供4000億元再貸款資金,通過特定目的工具(SPV)與地方法人銀行簽訂信用貸款支持計劃合同的方式,向地方法人銀行提供優惠資金支持。

據中國人民銀行金融市場司司長鄒瀾介紹,信用貸款支持計劃主要面向經營狀況較好的地方法人銀行。最近一個季度央行金融機構評級為1級至5級的地方法人銀行可申請信用貸款支持計劃。對於符合條件的地方法人銀行于2020年3月1日至12月31日新發放的期限不少於6個月的普惠小微企業信用貸款,央行通過信用貸款支持計劃,按地方法人銀行實際發放信用貸款本金的40%提供優惠資金,期限1年。支持計劃惠及的普惠小微企業要承諾保持就業崗位基本穩定。預計信用貸款支持計劃可帶動地方法人銀行新發放普惠小微企業信用貸款約1萬億元。

民生銀行首席研究員溫彬表示,小微企業貸款的主要問題是信用風險較高,因此銀行一般都要求抵押擔保,而這正是小微企業不具備的,這也導致了融資難融資貴。普惠小微企業信用貸款支持計劃正是針對這些問題“精準點穴”。

“總的來看,這項創新直達實體經濟的貨幣政策工具,一方面可以加大金融機構對實體經濟,特別是小微企業的支持力度,解決小微企業融資難融資貴問題,提高貸款可獲得性,降低綜合融資成本;另一方面,也可以進一步提高地方中小銀行支持小微企業的能力。”溫彬説。

30條措施——

著力於中長期制度建設

近日,中國人民銀行會同銀保監會、國家發展改革委、工業和信息化部、財政部、市場監管總局、證監會、外匯局出臺《關於進一步強化中小微企業金融服務的指導意見》(以下簡稱《意見》),從落實中小微企業復工復産信貸支持政策、開展商業銀行中小微企業金融服務能力提升工程等7個方面,提出了30條政策措施。

《意見》要求,各金融機構要不折不扣落實中小微企業復工復産信貸支持政策,開展商業銀行中小微企業金融服務能力提升工程。全國性銀行要發揮好帶頭作用,內部轉移定價優惠力度不低於50個基點,5家大型國有商業銀行普惠型小微企業貸款增速高於40%,開發性、政策性銀行要把3500億元專項信貸額度落實到位,以優惠利率支持中小微企業復工復産。商業銀行要將普惠金融在分支行綜合績效考核中的權重提升至10%以上,大幅增加小微企業信用貸款、首貸、無還本續貸。鼓勵保險機構發揮保險保障作用,提供針對性較強的貸款保證保險産品。

《意見》明確,要發揮多層次資本市場融資支持作用。引導公司信用類債券凈融資比上年多增1萬億元,金融機構發行小微企業專項金融債券3000億元,釋放更多資源用於支持小微企業貸款。支持符合條件的中小企業上市融資,加快推進創業板改革並試點註冊制。優化新三板發行融資制度,引導和鼓勵創業投資企業和天使投資專注投資中小微企業創新創造企業。

“延期還本付息和信用貸款支持兩項政策工具主要側重於量的支持和結構性支持,有明確的政策目標取向,是短期政策,是為了支持企業復工復産、復商復市採取的一種臨時性政策安排。”潘功勝表示,《意見》著力於長期性、制度性推動,通過督促商業銀行加快觀念轉變和業務轉型,優化內部資源配置和政策安排,使其真正敢貸、能貸、願貸、會貸,促成“質”的改變。(記者 姚進)

聲明:國際在線作為信息內容發佈平臺,頁面展示內容的目的在於傳播更多信息,不代表國際在線網站立場;國際在線不提供金融投資服務,所提供的內容不構成投資建議。如您瀏覽國際在線網站或通過國際在線進入第三方網站進行金融投資行為,由此産生的財務損失,國際在線不承擔任何經濟和法律責任。市場有風險,投資需謹慎。