- 技術賦能實體經濟 數字普惠金融方興未艾

- 金融時報 2019-01-28 10:52:39

在數字化大潮的加速推進下,金融科技的發展已進入科技與金融深度融合創新的新階段。科技在擴大金融服務、提升金融效率、創新金融産品、防範金融風險、服務實體經濟、推動普惠金融等方面都發揮著越來越重要的作用,數字普惠金融應勢而生。

受制于小微企業體量小、經營風險大、信息不透明等因素的影響,傳統金融機構在小微企業融資過程中多采取審慎態度。從全球範圍來看,在為小微企業提供融資服務的過程中所遇到的問題,沒有得到很好的解決,而這也是推進普惠金融發展存在的瓶頸之一。

隨著金融科技的發展,傳統金融機構與新興金融企業融合進行差異化的融資模式創新,在一定程度上緩解了上述問題。在《G20數字普惠金融高級原則》指引下,普惠金融邁入了數字化發展新階段。

數字普惠金融應勢而生

大力發展實體經濟,開創企業與社會的多贏生態,是中國經濟轉型升級的大勢所趨。然而,作為實體經濟的“毛細血管”,小微企業卻常常無法獲得正規的金融服務。

國務院發展研究中心金融研究所原所長張承惠直言,小微企業存在先天不足,使得金融機構不願提供資金支持。儘管企業有很多融資需求,但由於現有的金融體系效率不高,不能滿足其需求,出現了結構性供給不足。

而新信息技術的出現,為實體經濟和普惠金融的發展提供了一條可行的路徑。在華軟科技總經理王劍看來,新技術是實體經濟發展的第一動力,最新的燃料汽車、機器人以及大數據、雲計算、區塊鏈、人工智能、互聯網等技術的發展帶來了巨大的商業機會。實體經濟的發展也需要新技術的加持,在技術和金融的助力下實現良性發展。

在數字化大潮的加速推進下,金融科技的發展已進入科技與金融深度融合創新的新階段。科技在擴大金融服務、提升金融效率、創新金融産品、防範金融風險、服務實體經濟、推動普惠金融等方面都發揮著越來越重要的作用,數字普惠金融應勢而生。中關村互聯網金融研究院特聘研究員王素萍表示,補齊傳統金融機構金融服務在品質和效率等方面的“短板”,需要數字技術支撐,更需要發展數字普惠金融。

通過數字技術引領是普惠金融可持續發展的重要出路。銀保監會在《中國普惠金融發展情況報告》中提出,發揮數字普惠金融的引領作用,著力構建運行高效、互助共享、線上線下同步發展的普惠金融産品服務體系,實現目標客戶的精準識別、精細管理、精確服務,運用技術創新緩解普惠金融領域存在的信用、信息和動力問題。

為普惠金融生態賦能

隨著金融科技在小微企業融資領域應用的深入,數字普惠金融發展浪潮席捲全球,越來越多的商業銀行利用開放的信息技術提升金融服務覆蓋廣度、服務效率與客戶體驗,實現業務的場景化、扁平化、多元化,無縫融入、無處不在,令金融真正服務到有需要的群體,構建數字普惠金融生態圈。

數字普惠金融快速發展的主要動力源自於政府的支持與市場的驅動。可以看到,國內越來越多的金融機構、龍頭企業、第三方平臺、科技公司主導開展供應鏈金融,這些供應鏈金融産品與服務中均應用了大數據、雲計算、區塊鏈、人工智能等信息技術。

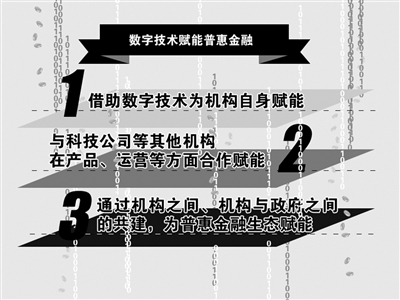

當下,數字普惠金融正期望通過技術與普惠金融的融合創新,打造新模式和新業態。從行業的發展情況來看,商業銀行、小貸公司等都在發力數字普惠金融,在數字技術賦能普惠金融的過程中,主要有三個層次:一是借助數字技術為機構自身賦能;二是與科技公司等其他機構在産品、運營等方面合作賦能;三是通過機構之間、機構與政府之間的共建,為普惠金融生態賦能。

可以看到,以往專注小微、“三農”、弱勢群體普惠金融的非正規金融機構服務小微能力不足,通過新技術的介入,帶來模式上的變革,提升自身普惠金融的服務能力。“解決農村、農民的金融需求依然是普惠金融的重中之重,同時也是最難的部分。快速發展的數字工具以及數字普惠金融可以很好地去解決這些問題,對此我還是很有信心的。”中和農信項目管理有限公司總裁劉冬文表示,過去使用傳統的五戶聯保貸款模式成本太高,通過引進IPC微貸技術、融入ICT技術等數字技術後效率得到了明顯提升。對於機構來説,解決信貸需求難的問題,其核心就是如何利用技術來開展業務。

把握創新與風控的平衡點

需要明確的是,金融科技改變的是機構服務小微、“三農”的融資方式,為解決普惠金融的痛點提供了新的技術工具,但無法改變金融的本質。王素萍也強調,發展數字普惠金融,絕不能脫離金融這一本質。

金融與風險並存。宜信普惠高級副總裁、宜信普惠融資租賃總經理毛芳竹表示,在數字普惠金融領域,數字化的目的是盡可能準確地識別風險進行預防,盡可能地提高決策和服務效率。

在數字普惠金融發展的過程中,技術、業務、管理、風控層面的創新貫穿始終。有業內專家表示,對待金融創新與科技創新需要區別對待,過嚴的管理方式有可能會使中國的金融科技失去活力,在全球技術競爭的大背景下喪失領先地位。

不過,從實踐來看,儘管在數字科技成為普惠金融的核心助力後,機構的服務效率得到提高,服務成本也明顯降低。若過多地追求技術層面或金融層面的創新,業務規模容易做大,風險也會隨之而來。因此,數字普惠金融需要把握好創新與風險之間的平衡點。

現階段,在享受數字普惠金融所帶來紅利的同時,行業自身還需要做好自律,堅持合規底線,構建安全防範體系,切實保護好消費者權益。

針對消費者保護,麥子金服副總裁李曉忠提出,可推進高效合規的互聯網仲裁,通過網上訴訟的方式解決糾紛。此外,還可以加強數字貸後管理,借助人工智能等數字技術,利用24小時機器人服務,避免因人工客服的情緒引起衝動和投訴。(記者 李珮)

- 編輯:許煬

-

無

- 河北舉辦建軍90週年書畫攝影主題展覽

- 文化2017-07-26 14:58:32

-

無

- 中國少數民族古籍珍品展在京開幕

- 文化2017-07-26 14:57:46

-

無

- 浙江舟山:軍事夏令營開營

- 文化2017-07-26 11:24:44

-

無

- 蒙古族皮雕畫藝術館開館

- 文化2017-07-26 11:24:18

-

無

- 香港書展落幕 小説、文學及旅遊書最受歡迎

- 文化2017-07-26 10:49:06

-

無

- 怎樣才能把“虛擬貨幣”管起來

- 2017-06-14 09:53:43

-

無

- 移動支付:攪動變革的“鯰魚”

- 2017-06-14 09:53:42

-

無

- 比特幣價格似“過山車” 專家:警惕大跌行情

- 2017-06-14 09:53:42

京公網安備 11040102700187號

京公網安備 11040102700187號