儘管取得不俗的成績,我國私募基金仍然存在管理粗放、支持創新能力不足和投資生態不健全等問題。私募基金必須更加專注于長週期投研和投後管理能力建設,不斷完善內部治理,優化組織架構、績效考核、人才管理、風險控制,保持高效的決策和組織運作機制。

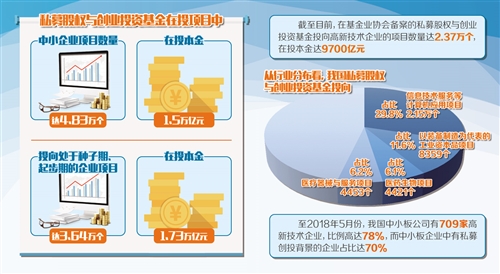

經過多年發展,我國私募股權與創業投資基金已經成為創新資本形成的重要載體之一。中國證監會副主席閻慶民在日前舉行的中國私募基金行業高峰論壇上表示,截至目前,在中國證券投資基金業協會備案的私募股權與創業投資基金在投項目中,中小企業項目數量達4.83萬個,在投本金為1.50萬億元;投向處於種子期、起步期的企業達3.64萬個,在投本金1.73萬億元。私募股權與創業投資基金在提供中小企業創新的初始資本、提供新舊動能轉換、助推多層次資本市場的建立等三方面發揮出重要作用。

推動新舊動能轉換

科學技術是第一生産力,創新資本形成能力是技術創新核心能力之一。從宏觀層面看,私募股權與創業投資達到一定規模和深度,就能推動新經濟成長並淘汰舊經濟,推動創新增長良性循環。

一方面,私募股權與創投基金能推動新舊動能轉換。截至目前,在基金業協會備案的私募股權與創業投資基金投向高新技術企業的項目數量達2.37萬個,在投本金達9700億元。從行業分佈看,我國私募股權與創業投資基金投向信息技術服務等計算機應用的項目2.15萬個,佔比29.8%,投向以裝備製造為代表的工業資本品項目8359個,佔比11.6%,投向醫藥生物的項目數量4421個,佔比6.1%,投向醫療器械與服務的項目數量4453個,佔比6.2%。其中,並購投資一般面向成熟後期企業進行投資,目的是優化目標企業組織結構,推動企業戰略調整或資産重組,跨越原有企業生命衰退期,實現股權增值回報。

閻慶民認為,從宏觀層面看,並購投資可以加速新技術擴散,通過企業層面的效率改善提升經濟體的産出能力。截至目前,基金業協會已備案並購基金4550隻,管理規模1.4萬億元,佔私募股權投資基金全部管理規模的21.9%,地位日益顯著。

另一方面,私募基金能夠助推多層次資本市場的建立。私募基金挖掘高成長小微企業,向企業注入資本、管理、創新活力,協調企業各類股東、管理層、基金投資者之間的利益關係,提升企業運作透明程度和治理規範程度,為資本市場挖掘和輸送了大批優質投資標的。

證監會統計顯示,2017年以來,共有246家戰略性新興産業企業實現IPO,佔新上市企業家數的50%,覆蓋了新一代信息技術、高端裝備製造、新能源、生物醫藥等關鍵領域。

自2004年深圳中小企業板問世至2018年5月份,我國中小板公司有709家高新技術企業,比例高達78%,而中小板企業中有私募創投背景的企業佔比達70%。

存在問題值得關注

中國私募基金行業高峰論壇嘉賓認為,儘管取得不俗的成績,我國私募基金仍然存在管理粗放、支持創新能力不足和投資生態不健全等問題。

一是“小、散、弱”,即私募基金規模小、數量多、專業性不強。截至目前,在基金業協會登記的私募基金管理人2.44萬家,備案私募基金7.46萬隻,管理資産規模達到12.8萬億元。其中,證券類私募基金管理人8787家,管理規模在5億元以下的機構佔比達93.4%,單個管理人平均管理規模2.46億元;私募股權、創業投資基金管理人14377家,管理規模在5億元以下的機構佔比達82.1%,單個管理人平均管理規模6.06億元。

閻慶民認為,部分機構股權架構複雜,存在交叉持股、多層嵌套;部分機構出於規模擴張或內部管理需要,登記多家同類私募基金管理人;部分機構虛假出資或抽逃資本,擾亂行業秩序;部分機構股權代持,規避重大關聯交易披露,導致利益衝突和利益輸送。部分産品濫用備案信用非法募資,分散募集、集中運作,變相開展“資金池”業務等。

二是“短平快”,即資金來源和投資行為短期化,追求快速回報。從資金來源看,我國私募股權與創業投資基金的資金來源多樣,長期資金佔比較低。境內機構、銀行理財以及各類資産管理産品出資佔比高達83%,但養老金、保險資金、社會公益基金等真正的長期資金合計佔比僅為3.1%。而在美國等成熟市場,各級養老金計劃在私募股權投資基金中的出資佔比高達32.7%,構成私募股權投資基金最重要、最穩定的資金來源。從被投資項目所處階段來看,我國私募股權基金更傾向於投資變現快的應用層項目,對基礎層和技術層投資很少。實踐中,多數私募基金甚至早期投資均將産品的可落地與明確的市場化場景作為篩選項目的重要指標。

三是“募、投、退”不通暢。私募基金行業多樣性不夠,“募資難”“投資難”“退出難”問題時有凸顯。雖然《基金法》為統一規範契約型、合夥型、公司型基金提供了法理依據,但實踐中,市場、監管各方對私募基金認識不一,導致在監管、自律等方面,針對私募基金制定的規則缺少內在一致性,在有些方面不符合私募基金的本質要求。

加強三方面能力建設

如何解決行業發展問題,繼續優化私募基金髮展,提升創新資本形成能力?與會專家提出了建議。

閻慶民表示,首先應加強專業化投資管理能力建設。私募基金尤其是私募股權投資基金必須更加專注于長週期投研和投後管理能力建設,不斷完善內部治理,優化組織架構、績效考核、人才管理、風險控制,保持高效的決策和組織運作機制。其次,要加強行業治理體系建設。要在《基金法》框架下完善行政監管底線標準,提高登記備案透明度,為市場提供清晰的展業標準。在此基礎上,探索落實中央—地方雙層治理機制,構建自律、行政、司法相互協調、相互補充的現代治理體系。再次,加強長期資本制度建設。應當進一步完善一二三支柱養老金市場化投資管理制度,建立長週期考核機制。推動資金轉化為長期資本,只有建立有利於資金長週期運作的激勵制度,才能從根源上改善投資基金的跨週期投資和逆週期監管的能力,解決跨市場、跨行業、跨週期發展問題。

中國證券投資基金業協會會長洪磊認為,過去一年來,基金業協會持續完善私募基金的登記備案管理,深化市場化信用積累與信用博弈機制,服務會員方面取得重大突破,多次與財政部、稅務總局等相關部門溝通協調行業稅收政策問題。未來,基金協會將繼續完善自律管理與服務體系。(記者 周琳)

聲明:國際在線作為信息內容發佈平臺,頁面展示內容的目的在於傳播更多信息,不代表國際在線網站立場;國際在線不提供金融投資服務,所提供的內容不構成投資建議。如您瀏覽國際在線網站或通過國際在線進入第三方網站進行金融投資行為,由此産生的財務損失,國際在線不承擔任何經濟和法律責任。市場有風險,投資需謹慎。