打破剛性兌付是否會阻礙投資者維權?投資者“適當性管理”應如何開展?資管産品銷售中有哪些違規行為需注意?商業銀行理財“雙錄”的標準是什麼?“大資管”時代,面對正在發生的諸多新變化,不少投資者十分關注以上問題。

隨著“資管新規”綱領性文件發佈,以及商業銀行理財市場、證券期貨市場的一系列配套政策相繼落地,我國“大資管”的監管框架已基本搭建完成。

對於投資者來説,需要了解上述新規在投資者保護方面做出了哪些監管安排,進而當遭遇侵權行為時,能夠更有效地維護自身合法權益。

“剛性兌付”已成歷史

此前多年,儘管“剛性兌付”備受業內詬病,但受制于既有資管産品結構,加之各金融機構對自身聲譽的考量,其打破進程一直“停滯不前”。今年4月份,《關於規範金融機構資産管理業務的指導意見》(簡稱“資管新規”)發佈,明確要求打破剛性兌付。其中提出,金融機構應當加強投資者教育,不斷提高投資者的金融知識水準和風險意識,向投資者傳遞“賣者盡責、買者自負”的理念,不得承諾保本保收益。

為何“賣者盡責、買者自負”?中國人民銀行相關負責人表示,這與資管業務“代客理財”的本質有關。

“資管業務是金融機構的表外業務,與存款不同,機構與投資者之間是信託關係,即接受投資者委託,對其財産進行投資和管理。”上述負責人説,投資者自擔投資風險並獲得收益,機構應勤勉盡責並收取相應的管理費。

例如,根據今年9月份發佈的《商業銀行理財業務監督管理辦法》(簡稱“理財新規”),銀行發行的理財産品主要有保本和非保本理財産品兩大類,後者才是真正意義上的資管産品,銀行對前者則按照結構性存款或其他存款進行管理。

厘清金融機構和投資者的權利義務關係,意義之一在於避免機構在表內開展資管業務,從而有效防控風險。

哪些行為將被視為“剛兌”?一是資管産品的發行人或管理人違反真實公允確定凈值原則,對産品保本保收益;二是採取滾動發行等方式,使得産品的本金、收益、風險在不同投資者之間發生轉移,實現産品保本保收益;三是當産品不能如期兌付或兌付困難時,發行或管理該産品的金融機構自行籌集資金償付,或委託其他機構代為償付。

“一經認定存在剛兌,監管機構將對金融機構作出相應處罰。”上述央行負責人説。

産品和投資者需匹配

值得注意的是,打破“剛兌”並不意味著削弱投資者保護,相反,這有助於落實投資者適當性管理,同時提高金融機構的資管業務水準、強化信息披露義務。

根據“資管新規”,金融機構應加強投資者適當性管理,把合適的産品賣給適合的金融消費者,其中,不得通過拆分資管産品的方式,向風險識別、承擔能力低於産品風險等級的投資者銷售産品。

在實際購買過程中,投資者如何判斷這款資管産品是否適合自己?首先,需要明確自己屬於投資者中的哪一類,再決定選擇購買哪類資管産品。

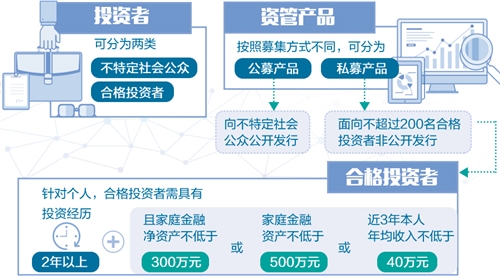

目前投資者可分為兩類,即不特定社會公眾、合格投資者;資管産品按照募集方式不同,可分為公募産品和私募産品;公募産品面向不特定社會公眾公開發行,私募理財産品則面向不超過200名合格投資者非公開發行。

針對個人,合格投資者需具有2年以上投資經歷,且家庭金融凈資産不低於300萬元,或家庭金融資産不低於500萬元,或近3年本人年均收入不低於40萬元。

對於不特定社會公眾來説,按照監管規定,購買資管産品前,金融機構首先要對投資者的風險偏好進行測評,根據風險匹配原則,向投資者銷售風險等級等於或低於其風險承受能力等級的産品。

以商業銀行理財為例,目前各家銀行的風險測評體系大體一致,核心測評指標包括投資金額、投資金額佔全部資産比例、投資期限、預期年化收益率、能承受的最大損失金額、過往投資經歷等。

結合上面的數據,測評系統會自動生成投資者的風險偏好結果,通常分為5個等級,即保守型、謹慎型、穩健型、積極型和激進型。

相應地,銀行理財産品也通常分為五類,即謹慎型産品(R1級)、穩健型産品(R2級)、平衡型産品(R3級)、進取型産品(R4級)、激進型産品(R5級)。

強化“賣者盡責”

“打破剛性兌付要求‘買者自負’,但前提是‘賣者盡責’,如果金融機構沒有切實履行受託管理職責、造成投資者損失,需依法向投資者承擔賠償責任。”中國銀保監會相關負責人説。

在受託管理職責中,強化信息披露是重要一環。以銀行理財産品為例,“理財新規”要求,銀行每半年向社會公眾披露本行理財業務總體情況,並區分公募和私募理財産品,需分別列示。

其中,公募開放式理財産品應披露每個開放日的凈值,公募封閉式理財産品應每週披露一次凈值,同時公募理財産品應按月向投資者提供帳單;私募理財産品則應每季度披露一次凈值和其他重要信息。

此外,為防範“虛假理財”,“理財新規”要求,銀行在中國理財網對理財産品集中登記,銀行只能發行已在理財系統登記並獲得登記編碼的理財産品。

“投資者購買産品前,可依據登記編碼在中國理財網查詢産品信息,避免被騙購買虛假理財以及第三方機構發行的理財産品。”上述負責人説。

第三方機構産品混入銀行銷售,這曾是讓業界頗為困擾的“飛單”難題。為此,“理財新規”強調實行“專區銷售”和“雙錄”。

也就是説,如果投資者在銀行的營業場所購買該行發行的産品,或由銀行代銷的公募基金産品、保險産品,投資者應特別關注銀行是否實施了專區銷售,是否對每筆理財産品銷售過程進行了錄音錄影。

根據原中國銀監會部署,2016年年底之前,主要的、有條件的商業銀行已全面推開了理財産品“雙錄”。記者走訪多家商業銀行北京地區網點發現,錄音錄影的標準目前涵蓋6個要素,即産品名稱、編號、期限,以及産品主要風險、産品匹配度、客戶權益須知,同時還需包括投資者對上述內容的確認語句,以及銷售人員的銷售合規承諾。(記者 郭子源)

聲明:國際在線作為信息內容發佈平臺,頁面展示內容的目的在於傳播更多信息,不代表國際在線網站立場;國際在線不提供金融投資服務,所提供的內容不構成投資建議。如您瀏覽國際在線網站或通過國際在線進入第三方網站進行金融投資行為,由此産生的財務損失,國際在線不承擔任何經濟和法律責任。市場有風險,投資需謹慎。