拼不過外資比不上大行?中小銀行謀局Fintech

近年來,中外銀行都面臨著幾大趨勢的挑戰——經濟下行、監管趨嚴等導致凈利差收窄;數字化技術正在通過侵蝕銀行業務不斷獲取客戶的錢包份額、撬動客戶關係;金融科技(Fintech)浪潮席捲而來,迫使銀行不得不向“科技公司”轉型。

麥肯錫近期發佈《全球銀行業年度報告2016:為爭奪客戶而戰》報告提出,2014年全球銀行業的凈資産收益率(ROE)穩定在了9.5%,但是過去一年股東回報率的回升卻無法掩蓋整個行業毛利下滑的現實。2013-2014年包含銀行利差和手續費利潤率的毛利水準拖累了ROE 185個基點,銀行不得不通過大幅度削減成本(貢獻 ROE169個基點)來保持ROE的穩定。

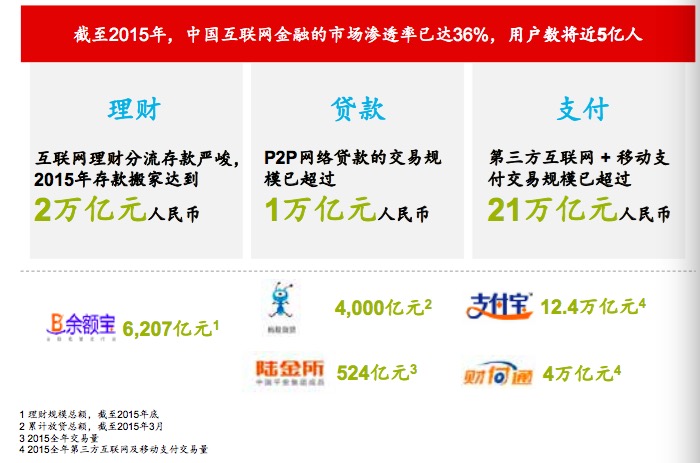

但是,單純靠削減成本的手段維繫利潤不可持續。如今,數字化技術正在不斷搶佔市場份額。以受到衝擊最大的零售銀行業務為例,麥肯錫預計到2025年,消費金融、支付、財富管理和房屋抵押貸款業務的利潤將分別下滑60%、35%、30%和20%。

“中資銀行的利潤率高於歐美銀行,然而技術方面的投入全遠遠不足,國際領先銀行平均投入稅前利潤的17%-20%用於高科技應用與數字化創新,很多國內的金融機構每年投入僅佔凈收入的1%-3%。”麥肯錫全球資深董事合夥人曲向軍對第一財經記者表示。

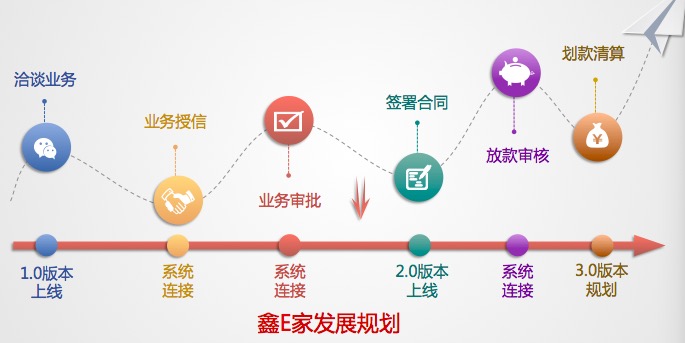

當然,國內中小銀行積極擁抱科技創新的案例正在涌現。紫金山·鑫合金融傢俱樂部(下稱“鑫合俱樂部”)即為中小銀行“抱團取暖” 的創新樣本,其由南京銀行牽頭,包括了來自全國各地122家成員行(農商行、城商行等)。其開發設計的“鑫E家”同業合作交易平臺二期上線,實現了成員行同業理財等業務的交易閉環,包括報價、撮合、簽約,未來更是將囊括支付功能。這也只是技術創新的範本之一,未來大數據、雲技術、區塊鏈和人工智能等新金融技術的快速發展,也為銀行提升數字化業務能力和客戶體驗提供了良好的催化因子。

(數據來自麥肯錫)

中小銀行擁抱金融科技

“其實中小銀行在技術創新方面更有積極性,決策效率也更高。”南京銀行信息技術部總經理余宣傑對第一財經記者表示。

鑫合俱樂部以及“鑫E家”同業合作交易平臺便是案例之一。鑫合俱樂部其成立於2013年10月31日,是一個由中小銀行自願組成的交流與合作平臺,南京銀行為主席行。三年以來,俱樂部依託七大專業委員會,推動成員行在金融市場、貿易金融、消費金融、公司金融、信息科技、風險管理等方面開展合作。

“鑫E家”在同業業務上有一大技術創新,實現了成員行同業理財等業務的交易閉環。“此前並不存在一個線上線下的集中報價平臺, 只有外匯交易中心的報價系統,但仍無法滿足各家銀行不同的業務需求,同業業務仍只能通過打電話、QQ、微信等溝通,無法獲得最佳標的信息。” 南京銀行金融同業部副總經理劉愛華告訴第一財經記者。

通過科技方面的大力投入,成員行通過“鑫E家”同業合作交易平臺(二期),“可以發佈業務需求,也可以選擇關注特定銀行,如果正好在報價幅度內,就會自動推送給你,並直接可以通過線上聊天功能相互協商報價,當前可以實現在線簽約,後續還將接入支付功能,手機版即將在12月上線,因此業務員即使出差也不影響使用。”

如此一來,平臺幾乎囊括了所有同業業務,包括債券買賣(一級市場分銷承銷,二級市場債券買賣),理財産品買賣、代銷、代理等,票據買賣,銀團貸款,託管業務,資金存放,大額存單等等。

也是通過類似的技術創新並推動同業合作,以南京銀行為例,前三季度“資産荒”的大背景下,與30家成員行同業業務交易量達600億元,與50家成員行債券交易量達5000億元,與40家成員行外匯交易量達450億元。

除了同業業務方面的技術創新,“更重要的是客戶體驗,這也是為什麼銀行卡在過去幾年被支付寶搶了風頭。”余宣傑也對記者表示,比起如“區塊鏈”等當下大熱的概念,金融科技更多的內涵在於提升客戶體驗、銀行運作效率、加強金融安全等方面。

就用戶體驗和使用安全方面,余宣傑介紹稱,今年南京銀行推出了全國第一款針對移動互聯網安全的應用産品叫“鑫衛士”,它依託于自建的行業雲平臺,以高效率、高負載、可彈性伸縮的雲架構,提供安全短信加密認證服務。“簡單而言,客戶獲得的驗證碼只能在用戶本人的手機上使用,這在不改變用戶使用習慣的基礎上,實現客戶的身份認證、終端認證,將客戶的短信驗證碼進行安全加密,避免因手機原因引起的信息洩露等安全風險。”

海外銀行金融創新層出不窮

其實,海外銀行也早已感知到金融科技的重要性,摩根大通銀行首席執行官戴蒙(Jamie Dimon)警告説:“矽谷已加入戰局。數以百計的新創公司帶著人才與資金投入研究傳統銀行的替代方案。”

例如,PayPal、Square為代表的互聯網企業顛覆了傳統支付模式,以Lending Club、Kabbage為代表的線上借貸企業顛覆了傳統的消費信貸和中小企業信貸。同樣,類似的情況也發生在中國,互聯網金融從貸款、理財、支付等方面都衝擊了中國銀行業。

(數據來自麥肯錫)

就海外銀行而言,其面臨的互聯網挑戰不亞於中國,因此他們也都在通過收購、投資、戰略合作等多種形式佈局金融科技,且投入巨大。

麥肯錫對全球100家領先銀行的調研結果顯示:52%的銀行與金融科技公司有合作關係,39%的銀行有商業加速器項目,37%的銀行採用風投或私募的形式佈局金融科技,30%的銀行建立了內部的數字能力中心。在具體實施中,領先銀行通常會建立獨立的創新推動組織,設置專項預算佈局金融科技,確保執行過程中決策的獨立性。

麥肯錫項目經理馬奔則對第一財經記者介紹稱,為了借鑒學習互聯網公司的快捷模式,荷蘭ING銀行建立全新的敏捷性總行組織,過去2年間,荷蘭ING銀行推動 總行由傳統部門制組織機構向互聯網形態的“部落和小隊”組織模式轉變,除櫃檯/分行、運營、呼叫中心和支撐職能(風險、法務、財務、人力)外,將包括數據分析、産品管理、IT、行銷/渠道管理等傳統職能共約2500名全職人員重新組合成13個部落300多個小隊,形成敏捷的組織形態。

澳聯邦銀行建立了“創新車庫”,定位為下一代銀行産品實驗室,建立了從想法到産品服務落地的端到端創新驅動引擎。創新車庫的大門對所有申請的創意進行評斷與優先排序,符合標準則會進入車庫內部。創新車庫配備了一系列“車間”和“單元”促成創新概念落地。

當前,全球銀行業都在積極備戰,“雙軌戰略”也日趨清晰——國際領先銀行一方面通過推動傳統業務全面變革,保護和提升核心業務,另一方面也在積極全面佈局新技術和數字化能力,全方位推進數字化戰略。其核心是緊緊圍繞客戶旅程, 借助顛覆式科技的應用與數據分析技術驅動的新型業務模式,打造未來銀行的核心競爭力。(周艾琳)

京公網安備 11040102700187號

京公網安備 11040102700187號