交銀國際:網聯加入或提升第三方支付費率

交銀國際8月8日發佈研報分析稱,網聯平臺的主要目的在於監管且獲得現金流向數據,且目前網聯平臺的穩定性仍需各互聯網公司及第三方支付平臺技術團隊支持,因此,雖然網聯的加入使得第三方支付費率相比此前或有提升,但相比銀行卡費率仍然有優勢。

但由於用戶對第三方支付的使用習慣已經養成,目前看來,第三方支付數據雖向網聯平臺開放,但對第三方支付企業影響較小, 還需繼續關注政策動向,跟進後續影響。

央行8月4日通知從2018年6月30日起,非銀支付機構網絡支付業務需從直連模式轉為通過網絡支付平臺處理。央行支付結算司發佈關於網絡支付業務處理的通知規定,各銀行及支付機構需在2017年10月15日前完成接入網聯平臺及業務遷移的準備工作,並組織測試、驗證及壓力測試等技術支持。

網聯是由央行牽頭成立的網上支付統一清算平臺,主要處理非銀行金融機構發起的涉及銀行賬戶的網絡支付業務。網聯平臺建立的主要功能是清算和監管,目前已陸續接入多家商業銀行及支付機構,主要目的在於監管資金流向,統一監管第三方支付平臺的備付金,以規避潛在現金轉賬風險。截至6月30日,網聯已接入12家(個人銀行賬戶數市場份額超過70%)全國性商業銀行,並計劃到年底接入200家銀行及40家支付機構。

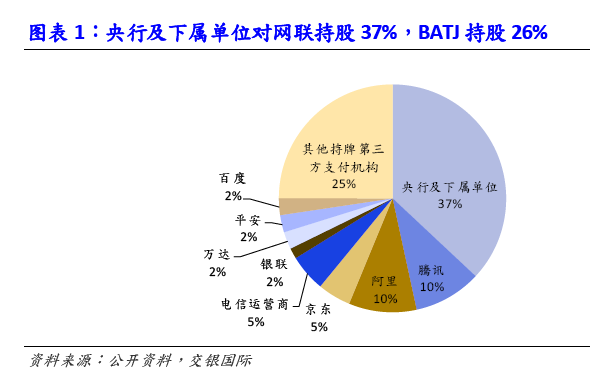

據悉,網聯平臺註冊資本金人民幣20億元,央行及下屬單位對網聯持股37%,BATJ共持股26.35%(騰訊係的財付通、阿裡巴巴係的支付寶及京東係的網銀在線持股比例分別為9.61%、9.61%及4.71%),三大電信運營商持5.25%。其餘股東多為持有第三方支付牌照的互聯網或傳統企業。

交銀國際認為,第三方支付企業中,大平臺由於其海量用戶仍然佔據優勢。網聯的加入對於第三方支付企業來説,大平臺在與銀行直連模式的優勢減弱,但小平臺通過網聯可直接對接所有銀行,減少不必要的支出。第三方支付平臺的資金流向及備付金逐步透明,將清除一部分不規範的支付企業,但是服務及體驗好的中小支付機構亦將繼續佔有一席之地,市佔率較大的第三方支付平臺(財付通、支付寶)由於對接的用戶基數高,在第三方支付市場仍然佔據優勢。

網上支付數據將向網聯平臺開放。由於此前網上支付數據僅存于第三方支付平臺,網聯的加入對於傳統商業銀行來説,得到了通過網聯間接獲得用戶消費數據的機會。而銀聯由於僅對接銀行間的線下交易,且對網聯持股比例僅為1.55%,話語權較小。但是,未來各機構如何使用並在合理範圍內更有效的利用該消費/支付數據,仍有待後續跟進。

網聯平臺的穩定性和處理能力由其他網絡支付機構支持,由於網聯的加入,支付費率或有提升。據媒體報道,網聯200人的技術團隊有75%來自各股東旗下支付機構,輪流借調10-20人。網聯平臺採用北上深三地分佈式架構,試運行階段每秒處理1200筆交易,目標達到12萬筆/秒的平均處理能力,峰值目標18萬筆/秒,對比2016年財付通的峰值15.8萬筆/秒及支付寶2016年雙11的峰值交易處理量為12萬筆/秒。

從支付費率角度看,由於網聯的加入,第三方支付費率相比此前或有提升,但由於第三方支付費率(市場平均約0.2-0.3%)相比銀行卡費率(借記卡費率0.35%,其中銀聯獲得0.065%,分別向發卡機構及收卡機構收取50%)偏低,交銀國際認為對商家的接入仍然有吸引力。

京公網安備 11040102700187號

京公網安備 11040102700187號