借力金融科技建場景 銀行信用卡再入擴張快車道

2017年是消費金融的“黃金一年”,持牌與非持牌消費金融公司奏起“躺著賺錢的狂想曲”。然而,行業亂象隨之而來,監管層在2017年下半年出手嚴監管,不少無牌照公司退出,行業降溫。

無牌照的消費金融公司發展受限,恰巧給了銀行正規軍攻城略地的時機。

小黃人卡、星座卡、神偷奶爸卡、唯品會卡、王者榮耀卡,這些名字奇特的信用卡,正是工商銀行、中國銀行和招商銀行等大型國有行和股份行陸續推出的信用卡新産品,為的是更親近年輕人,更加接地氣。

證券時報記者注意到,除了接收此前無牌照公司“吐出來”的客戶,大部分銀行也改變了以往信用卡的獲客模式,由此前的掃樓等線下方式轉為與科技巨頭合作線上導流為主,並借力金融科技手段,搶奪年輕用戶以及增加用戶粘性。

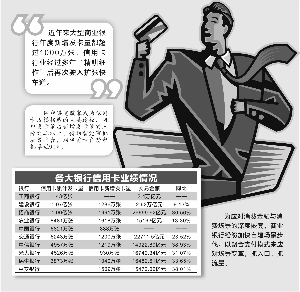

3銀行發卡量突破億張

隨著各大銀行2017年報數據出爐,涉足消費金融領域的銀行信用卡數據也浮出水面。

以國有大行和股份行為統計標本,數據顯示,2017年各大銀行的信用卡新增數量幾乎達千萬級別,信用卡交易金額處於1.5萬億元~2.6萬億元之間,不少銀行的交易金額都取得30%以上的增長。

記者注意到,在2017年信用卡業務大發展下,有3家銀行的信用卡累計發卡量突破1億張,分別為招商銀行、建設銀行和工商銀行,其中工商銀行信用卡累計發卡量最高,達到1.43億張。

國有大行信用卡累計發卡量普遍高於股份制銀行。截至2017年末,中國銀行、農業銀行和交通銀行的信用卡累計發卡量分別為6821萬張、8481萬張和6243萬張;中信銀行、光大銀行、民生銀行的信用卡累計發卡量分別為4957萬張、4526萬張、3873萬張。

2017年信用卡新增發卡量方面,大多數銀行都實現了年均千萬張的數量增長。其中,招商銀行、農業銀行和平安銀行位居前三,分別新增1991萬張、1618萬張和1509萬張。

信用卡交易金額方面,增速也同樣驚人,除中國銀行未披露交易金額數據外,有4家銀行的交易金額突破了2萬億元的規模,分別為招商銀行、建設銀行、工商銀行和交通銀行,交易金額分別為2.97萬億元、2.62萬億元、2.4萬億元和2.27萬億元。其中,招商銀行增速最快,交易金額的同比增速達30.56%。

“近年來大型商業銀行年度新增發卡量都超過1000萬張,信用卡行業經過多年‘精耕細作’後再次駛入規模擴張快車道。”上海銀行零售業務部兼信用卡中心總經理楊嶸接受記者採訪時表示。

借力科技巨頭線上獲客

“如果沒有場景,那麼發展消費金融業務和小額貸款公司沒有區別。”這是業內人士對發展消費金融業務的一個共識。

雖有資金成本優勢,但相比于持牌消費金融公司、京東金融、螞蟻金服等,銀行缺乏場景。但自去年以來,銀行採取與第三方合作嵌入場景的線上模式,迅速攻城略地。

楊嶸表示,當前消費金融市場發展呈現多元化趨勢,行業分化及競爭加劇,消費金融由傳統渠道快速向線上渠道消費場景遷移。

民生銀行表示,網申渠道獲客成為信用卡規模拓展的主要途徑,網申發卡量佔新增發卡量的三分之二以上,借助智慧審批決策平臺,網申首卡自動審批率近90%。

“為應對消費金融與消費場景的深度嵌套,商業銀行紛紛加快自建場景步伐,以聚合支付模式來應對場景變革,抓入口、抓流量。”楊嶸説。

交通銀行在年報中表示,深化信用卡生活服務場景建設,與“餓了麼”、“易果生鮮”等細分行業巨頭合作,為客戶提供優質、全面的生活服務場景。在汽車、裝修、留學等領域推出指定消費信貸用途的新産品“好商貸”,大額現金貸款産品“好現貸”,豐富消費信貸場景模式。

中信銀行表示,去年加快了信用卡跨界融合創新,深挖與互聯網公司合作,推出京東小白TWO卡、淘氣卡、貓眼卡、網易雲音樂卡等多款産品,構建覆蓋電商、娛樂、出行、互聯網金融、互聯網資訊等消費場景的無界金融生態圈。

數據顯示,中信銀行信用卡去年新增發卡1219萬張,同比增長74.02%;信用卡交易量為1.49萬億元,同比增長38.93%;實現信用卡業務收入390.65 億元,同比增長53.17%。

平安銀行表示,將繼續踐行普惠金融,從消費的真實場景和用途出發,支持個人合理的消費類融資需求,進一步培育新的消費增長點,釋放大眾的消費潛力。

招商銀行則推進與互聯網企業卡産品合作,並積極探索IP經營創新模式,推出如王者榮耀聯名卡等多款聯名信用卡産品。

楊嶸表示,對銀行而言,消費金融發展的外部合作渠道重要性凸顯。就上海銀行而言,該行信用卡中心積極拓展外部渠道合作,與互聯網金融公司的合作探索內容不斷延伸,帶動信用卡分期業務規模及貢獻度快速提升。

數據化特徵日益明顯

為了使消費者獲得更好的體驗,同時降低審批和風控領域成本,金融科技成為各大銀行提及最多的手段。

平安銀行在2017年報中表示,在業務快速增長的同時,該行應用人臉識別、設備指紋、鏈式反欺詐等前沿科技,構建智慧化風控體系。在審批環節,平安銀行利用分段式審批、人臉識別等新流程和技術,平臺自動化比例達80%,審批時效大幅提升。

招商銀行表示,通過金融科技的有效推進,構建智慧獲客全流程體系,全面提升獲客效率,聚焦移動端金融科技創新,運用客戶畫像、語音交互、生物核身、人機融合等技術,構建“粉絲-綁定-持卡”三環客戶體系,不斷挖掘服務價值,深化服務模式轉型。

光大銀行表示,以大數據、機器學習等技術為發力點,推動審批、監測、預警、催收等功能優化,完善全面風險管理體系。

中信銀行稱,以金融科技賦能智慧風控,運用大數據和人工智能技術,推出風險智慧決策2.0系統,實現信貸審批即時化。

楊嶸表示,互聯網金融的發展和大數據風控技術的升級推動消費金融在門檻和服務上下沉,産品定位趨向小額、高頻,風控和大數據成為消費金融競爭的關鍵,消費金融發展的數據化特徵日益明顯。(證券時報記者 胡飛軍 劉筱攸)

京公網安備 11040102700187號

京公網安備 11040102700187號